ブラックでも作れるクレジットカード!審査なしで作る方法と間口が広いカード

クレジットカードはとても便利ですが「手元にお金がなくても決済できる」という特性から、つい使い過ぎてしまう側面もあります。

なかには「支払い遅延を起こし、ブラックリストに載ってしまったのではないか」と懸念される方もいらっしゃるかもしれません。また今現在ブラック中で、将来カードが作れるようになるのか不安にな方も多いと思います。

そこで「ブラックリストに載ってしまう条件」や「ブラックリストに事故情報が記録される期間」など、ブラックリストに関する基本情報を解説しました。

Nexus Card

に今すぐ申し込む

クレジットカードのブラックリストとは!?ブラックの定義

自分はブラックリストに載っているのではないかと懸念しつつも「そもそもブラックリストがどんなものなのか詳しく知らない」という方も多いのではないでしょうか。

この章では「ブラックリストという名簿はあるのか」や「ブラックリストはどこに登録されているのか」など、ブラックリストの基本事項を解説したいと思います。

ブラックリストという名簿は存在しない?

巷で「ブラックリスト」と聞くことはよくありますが、厳密には「ブラックリストという名簿」は存在しません。ではこれが何を指しているのかというと、実はその人の信用情報における「傷」のことです。信用情報の傷とは、以下の様なクレジットカードやローンの延滞などネガティブな履歴を意味しています。

- クレジットカードやローンの長期延滞

- 債務整理

- 自己破産

知らない方も多いのですが、個人の信用情報を記録する専門機関が存在するのです。複数の信用情報機関は、登録された個人の信用情報を、それぞれ加盟するカード会社に提供しています。

個人の信用情報の傷は、信用情報機関のデータを調べることによって明らかになります。現在3つある信用情報機関には、クレジットカードやローン等の利用履歴が漏れなく記録されています。

カード会社は審査の際に、必ず信用情報をチェックしますから、クレジットカードを申し込むと、ブラックかどうかがすぐに分かってしまうのです。

延滞期間が2ヶ月を超えると金融事故として扱われる

たとえば“クレジットカードの支払い遅延”などをおこしてしまうと、その情報が「金融事故」として信用情報機関に登録されます。数日程度の軽い延滞なら大きな傷になりませんが、2ヶ月を超える長期延滞は金融事故として扱われます。

この「金融事故情報が登録されること」を、「ブラックリストに載る」というわけです。そしてこの状態もしくはこの状態になった人のことを、一般に「ブラック」と呼ぶのです。その後その人が自己破産など債務整理を行えば、勿論それについても信用情報に登録されます。

債務整理者がなぜクレジットカードを作れないかと言うと、彼らは金融事故を経験している「要注意人物」で、審査においては最も警戒されるべき対象だからなのです。

金融事故を含む情報は信用情報機関に登録されている

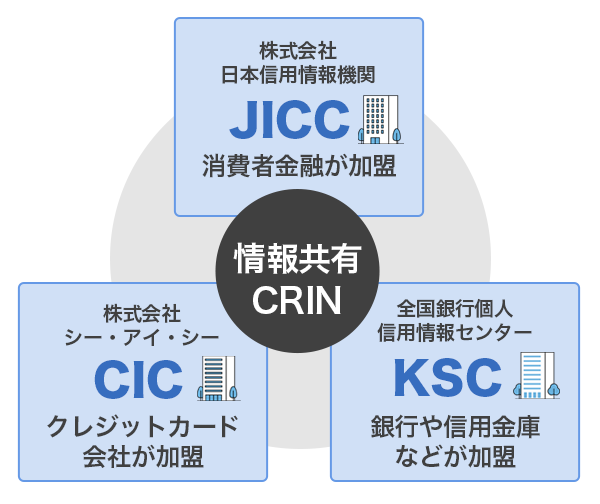

金融事故とは、お金に関する契約において「契約と異なる動き」が生じたときのことをさし、金融事故を含む情報は、以下3つの信用情報機関に登録されます。

- CIC(株式会社CIC):主にクレジットカードなどの「クレジット事業」をおこなう企業が加盟。クレジットカードの審査や、カードローンの審査で利用される。

- JICC(株式会社日本信用情報機構):消費者金融会社が加盟。カードローンの審査などで利用される。

- KSC(全国銀行個人信用情報センター):銀行や信用金庫などの金融業者が加盟。カードローンの審査などで利用される。

それぞれの信用情報機関は、加盟している業種が異なります。そのため審査をする業種によって、利用される信用情報機関も違ってくるでしょう。

ただし、3つの信用情報機関の情報は共有されていることを覚えておいてください。つまりクレジットカードだけでなく、銀行ローンやカードローンの利用履歴もカード会社はお見通しなのです。

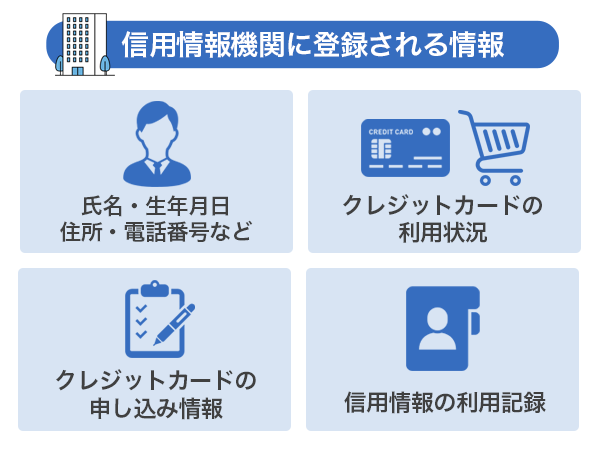

信用情報機関に登録される情報

信用情報機関に登録される情報は、以下のとおりです。

- 氏名、生年月日、住所、電話番号など

- クレジットカードの利用状況

- クレジットカードの申し込み情報

- 信用情報の利用記録

利用者の個人情報と共に、クレジットカードの借入金額や返済状況、クレジットカードを申し込んだ金融機関、信用情報の利用歴などが登録されています。

また携帯電話本体を分割で購入した場合の支払いや、携帯電話料金をクレジット払いにした際の滞納も登録されるので、注意してくださいね。クレジットカードを申し込むと、どなたも必ず信用情報をチェックされます。

ブラック履歴があっても作れる可能性があるクレジットカード

ブラックリストに載ってしまったら、最低でも5 年間はカードやローンの契約ができなくなります。でも「やはりクレジットカードは作れないのか」と諦める前に、ぜひこちらのクレジットカードを検討してみてください。

今回ご紹介するカードは、過去にブラック履歴があっても、現在の支払い状況に問題がなければ柔軟に審査をしてくれます。

ブラックでも作れるクレジットカード!Nexus Card

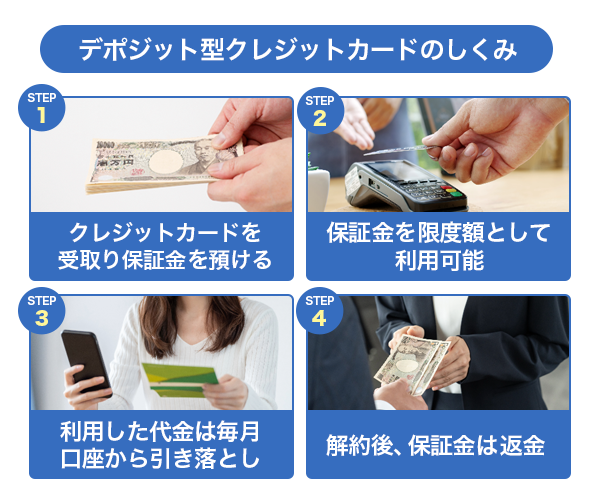

Nexus Card(ネクサスカード)ならブラックの方でもクレジットカードを作ることができます。こちらのカードはデポジット型のクレジットカードでクレジットカードの審査に通らない方の為に新しく誕生したカードです。

デポジットとは保証金のことで、クレジットカードを利用する前に一定の金額を預け入れし、デポジットの金額が利用限度額となります。

デポジットはカードを解約した際に全額返却して貰えますし、その他は普通のクレジットカードと何も変わりません。

しかもNexus Cardでクレジットヒストリー(クレジットカード利用履歴)を積み上げることによって、失った信用を取り戻せるというメリットもあります。つまりNexus Cardを使っていれば、格段に他のクレジットカードが作りやすくなるのです。

Nexus Cardは200円利用につき1ポイント獲得できて、貯まったポイントは「Amazonギフト券」などデジタルギフト券に交換できますから、ネットショッピングもお得に利用頂けます。

ブラックが原因でクレジットカードを作れない方はNexus Cardで信用を取り戻してから他のクレジットカードを申し込みしてみましょう。

Nexus Card

- ブラックでも審査に通りやすい

- 使い過ぎを防げる

- ポイントも貯まる

| 審査 | 独自 審査 |

ポイント | 0.5% |

|---|

ブラックでもクレジットカードを作れるようにする方法

ブラックリストに載ってしまったと思っても、諦めないでください。ブラックリストというのは、一生残るものではありません。

5年待てば情報が消去される

自己破産情報ですと、長いもので7~10年の保存期間がありますが、その他は概ね5年です。つまり、支払い事故があってから5年経過すれば元に戻ると考えていいでしょう。

もしも信用情報を調べてみて、クレジットカードを作る上で何か不都合な点があったら、5年待てば良いということになります。

ただし、この5年というのは、滞納するなどの支払い事故が起きた時点から5年ではなくて、お金を返し終わるなど全てが済んでから5年です。

そして、年数はあくまでも目安であり、何度も繰り返している方はその分長く情報が保管されている可能性もあります。

審査が柔軟なクレジットカードを探す

クレジットカードの審査といっても、厳しさはその会社によって全く違います。年会費もステータス性も高いクレジットカードは審査が厳しく、クレヒスに問題がある人はまず通らないでしょう。

ブラックは当然難しいですし、クレヒスが全くない、という人も通らない可能性が高いです。クレヒスが真っ白ということは、ブラックだった記録が消去された状態だと判断されるからです。

しかし、全く審査がないクレジットカードはありませんが、柔軟に審査をしてくれるクレジットカードなら存在します。

Nexus Card

に今すぐ申し込む

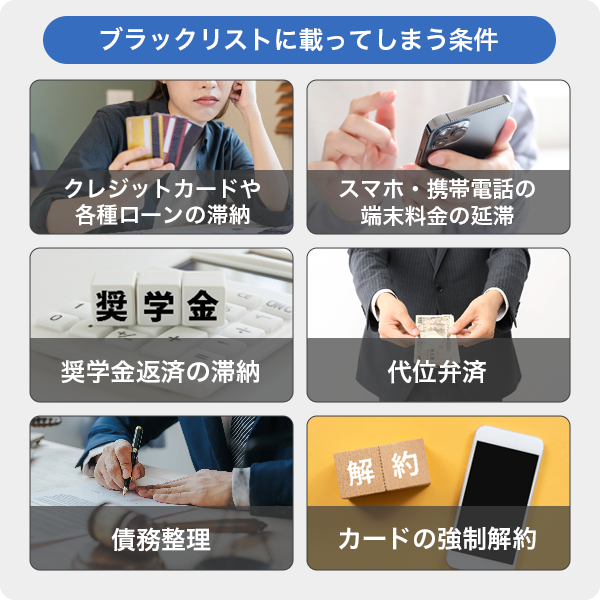

ブラックリストに載ってしまう6つの条件

「金融事故が登録される」といっても、具体的にどのような事故が該当するのかご存知ない方もいらっしゃるでしょう。

ブラックリストに載ってしまう条件は、主に6つあります。

- クレジットカードや各種ローンの滞納

- スマホ・携帯電話の端末料金の延滞

- 奨学金返済の滞納

- 代位弁済

- 債務整理

- カードの強制解約

それぞれについて詳しく補足しましょう。

クレジットカードや各種ローンの滞納

クレジットカードなどの支払期限を長期間(2、3ヶ月程度)滞納してしまうと、ブラックリストに載る可能性が高くなります。

また滞納に関する情報は5年間残るため、その間はクレジットカードの審査が不利になるでしょう。

クレジットカードは、利用料金の支払日が決まっているもの。月の引き落とし金額が決定したら、早めに登録口座に十分なお金を入れておきましょう。

なお、数日だけ支払日を過ぎてしまった場合は、ブラックリストに載るほどの事態には発展しないことがほとんどです。しかし遅れた日数分の遅延損害金を請求されますから、1日でも早く入金することが大切です。

万が一「入金し忘れ」などで引き落としができなかったときは、カード会社の指示に従って速やかに料金を払ってくださいね。

スマホ・携帯電話の端末料金の延滞

携帯端末料金の滞納も、ブラックリストに載ってしまう条件の1つ。ここ数年で携帯電話は高価になり、端末料金を分割で支払う方も増えてきました。

携帯端末の分割払いは「割賦料金」といい、ローンを組んでいるのと同じ扱いになります。

そのため携帯端末の分割払いを滞納した際には、事故情報として信用情報機関に登録されてしまうのです。

ちなみに「月々の携帯電話の利用料金」に関しても、クレジットカードで支払う場合は、滞納=金融事故としてブラックリストに載る要因になります。

端末代&月々の利用料金のいずれも、しっかり滞りなく支払うことが大切です。

奨学金返済の滞納

奨学金には「給付型」と「貸与型」があります。給付型は返済不要ですが、貸与型は借り入れ分をきちんと返済しなければいけません。

この「貸与型の奨学金」に関して、返済が3ヶ月以上滞るとブラックリストに載る可能性が上がってしまいます。

日本学生支援機構は、全国銀行個人信用情報センターに加盟しているので、返済が遅延した際は当該機関に事故情報が登録されるでしょう。

代位弁済

代位弁済とは「借金返済が困難なとき」に、いったん保証会社に返済を肩代わりしてもらうことです。利用者はその後、金融機関ではなく保証会社に返済をしていきます。

この代位弁済をおこなうと、保証会社に頼らないと料金の支払いができなかった(=返済能力が低い)と見なされブラックリストに載ってしまうのです。

なお保証会社への返済は「原則一括払い」になる可能性が高いうえ、弁済にかかった費用なども合算されてきます。そのため、利用者としてはより厳しい状況になることも留意しておきましょう。

債務整理

債務整理とは、借金の減額や支払い期限を延ばしたりすることです。債務整理には3種類あります。

- 任意整理

- 民事再生

- 自己破産

任意整理は、借金の減額や金利の引き直しなどを交渉することによって、返済金額を減らすことを指します。

民事再生は、借金の返済額を減らしてもらい3~5年かけて返済する手続きです。自己破産は、財産がないことを裁判所に認めてもらい、借金の支払い義務が免除されることを意味します。

これらの債務整理は、カード会社からの印象がよくないため「ブラックリスト」に載る一因となるでしょう。

クレジットカードの強制解約

クレジットカードは、ときに「強制解約」をされることがあります。強制解約の原因として多いのは、長期間の滞納や、カードの利用規約に反する不正利用などです。

こういった強制解約に関する記録は、信用情報機関ではいずれ消えますが、カード会社には残り続けます。

そのため、一度強制解約になってしまったカード会社で再度クレジットカードを作ることは難しくなるケースが多いでしょう。

Nexus Card

- ブラックでも審査に通りやすい

- 使い過ぎを防げる

- ポイントも貯まる

| 審査 | 独自 審査 |

ポイント | 0.5% |

|---|

ブラックの方が審査なしでクレジットカードを作る3つの方法

前提として、クレジットカードを審査なしで作ることはできません。審査なしでは、利用者の信用度をはかることができず、貸し倒れのリスクが生じるためです。

クレジットカードの種類によって審査が甘いものも存在しますが、完全に審査なしでは作れないことを覚えておくと良いでしょう。

そこでブラックの方が審査なしでカードを作りたい場合は、以下の3つが選択可能となります。

- 家族カード

- デビットカード

- プリペイドカード

順番に見ていきましょう。

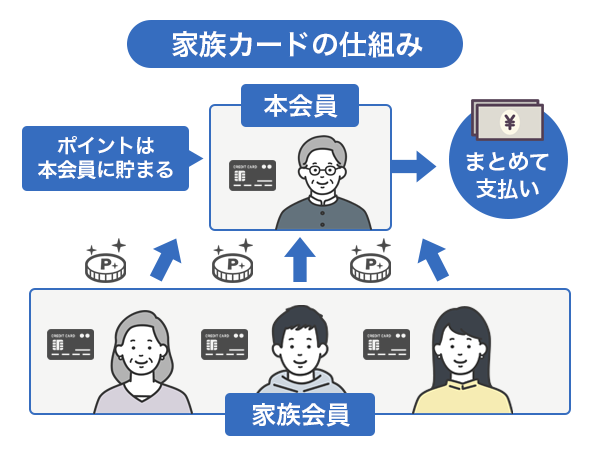

本会員の審査で作れる家族カード

もっともおすすめなのは、家族カードを作ることです。家族カードとは、クレジットカード契約者が「満18歳以上の生計を共にする家族」に向けて発行できるカード。契約者本人のクレジットカードとほぼ同じ機能やサービスが付帯します。

どうしても審査なしでクレジットカードを作りたい!という方は、家族の方に「家族カード」を発行してもらう方法を検討してみましょう。

デビットカードは即引落しにて審査なしで作れる

デビットカードはクレジットカードとは異なりますが、キャッシュレスでお買い物できる便利さがあります。

サービスの支払いやショッピングの際にデビットカードで支払うと、決済した瞬間に登録口座から利用代金が引き落とされる仕組みです。

デビットカードによっては「使った額に応じたキャッシュバック」が受けられるので、現金払いよりお得になる可能性も。ただし口座残高以上は使えないので、大きなお買い物では不便かもしれません。

プリペイドカードも前払いにて審査なしで作れる

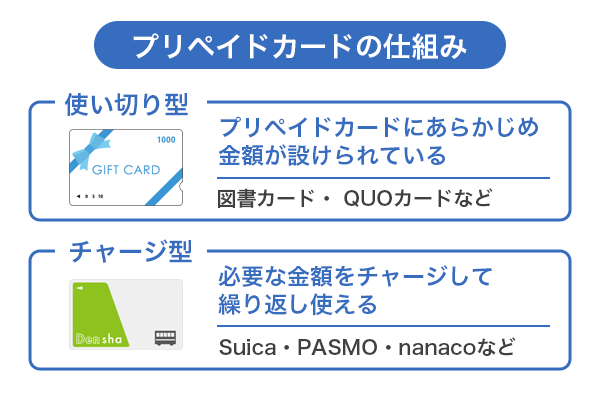

プリペイドカードとは、あらかじめお金をチャージして使うカードです。プリペイドカードにも「使い切り方」と「チャージ型」があり、使い切り方ではQUOカードや図書カードが該当します。

一方チャージ型では、nanacoカードやSuicaのほか、VISAやMasterCardなどの「国際ブランド」からも提供されています。

ブラック解消後にクレジットカード審査に落ちないための5つの対策

ブラックリストに載ってしまっても、一定の年数が経過すれば記録は消されます。しかし登録期間が終了しても、まだネガティブな影響が残っている可能性も考えられます。そこで気になるのが、ブラック解消後にクレジットカード審査に落ちないための方法です。

打てる対策としては、主に5つあります。

- 喪明け後、最初の1枚は厳選する

- 虚偽申告をしない

- 以前使っていたクレジットカード会社とは別の会社に申し込む

- キャッシング枠は0円で申し込む

- 固定電話の電話番号を申告する

1つずつ解説しましょう。

喪明け後、最初の1枚は厳選する

喪明け(=ブラック解消)後の「最初の1枚」は、よく吟味して選ぶ必要があります。これはクレジットカードの審査に落ちると「審査落ち」の履歴が半年残ってしまい、次の審査で不利になるためです。

そのため喪明け後の最初の1枚は、審査に通りやすいクレジットカードを選ぶことが最重要といえるでしょう。具体的には、記事前半でご紹介した「Nexus Card」や「ライフカード」がおすすめです。

こういったカードで良いクレヒスを増やすことによって、審査に通りやすくなっていくのです。

虚偽申告をしない

わざと虚偽申告をすることはあまりないと思いますが、誤って記入したり空欄があったりすると審査落ちしかねません。

本当に間違えただけだとしても、1度信用が下がってしまっているため「故意に虚偽申告したのではないか」と疑われるリスクもあります。

申し込みの際は、誤りがないかを複数回チェックして提出・送信しましょう。

以前使っていたクレジットカード会社とは別の会社に申し込む

信用情報機関に登録された事故記録はいずれ解消されますが、カード会社独自の「金融事故情報」には残り続ける可能性があります。

そのため以前使っていたカード会社で申し込むと、審査に落ちる確率が高いでしょう。ブラック解消後は、過去に使っていないカード会社で申請してみてくださいね。

また外資系など、一般的な基準とは異なる独自審査を行うカード会社もおすすめです。例えば外資系のアメリカン・エクスプレス社は、審査において過去の履歴よりも現況を重視する傾向があります。

キャッシング枠は0円で申し込む

キャッシング枠を高額で希望すると、一般的に審査が厳しくなります。これはカード会社にとっての「貸し倒れのリスク」を避けるため。

これまでに「金融事故記録」がない場合はいざ知らず、ブラック解消後の方であれば審査はより厳重になるでしょう。

審査通過率を高めるには、キャッシング枠を0円で申し込むことが賢明です。どうしてもキャッシング枠が欲しい方は、クレジットカードの利用実績を積み上げてから再度チャレンジすることをおすすめします。

固定電話の電話番号を申告する

最近は携帯電話しか持っていない方も増えていますが、固定電話がある場合は申告したほうが有利にはたらきます。

これは「固定電話を置ける住まいがある」「料金の支払いもできている」という証明になるからです。

また固定電話があれば急に連絡が取れなくなる可能性も低いため、カード会社にとって安心材料の1つになります。

「貸し倒れのリスクが低い」ということをカード会社に証明するためにも、固定電話はぜひ申告してくださいね。

Nexus Card

- ブラックでも審査に通りやすい

- 使い過ぎを防げる

- ポイントも貯まる

| 審査 | 独自 審査 |

ポイント | 0.5% |

|---|

ブラックリストに載っているかを確認する方法

1~2回や数日だけの残高不足などは、誰にも起こり得ることです。この段階で「即ブラックリストに載る」ということはありません。

しかし過去に支払い遅延があると、自分も該当しているのではないか?と不安になることもあるでしょう。

「自分がブラックリストに載っているか」を確かめるには、以下3つの機関のいずれかに情報開示請求をする必要があります。

CIC(株式会社CIC)で開示請求する方法

CICでは、インターネットと郵送で情報開示ができます。(※来社開示サービスは2023年2月28日(火)までで終了しました)インターネットで開示請求をするときは、以下の手順となります。

1.利用環境と支払い方法の確認

利用環境でのインターネット開示が可能か、およびクレジットカードまたはキャリア決済が可能かを確認します。

2.受付番号の取得

クレジット契約で利用した電話番号から指定の電話番号にかけて、受付番号を取得します。なお受付番号の有効時間は1時間です。

3.認証コードの取得(キャリア決済の場合)

取得した受付番号と受付番号を取得した電話番号を入力します。入力した電話番号宛にSMSで認証コードが送信されてきます。

取得した認証コードは、受付番号を取得したときから60分間有効です。

4.必要事項の入力

必要事項を入力します。キャリア決済の場合は、取得した認証コードも入力してください。

5.利用手数料(税込500円)の決済

カード決済の場合は、自動的に決済が終了します。キャリア決済の場合は、携帯電話各社の決済画面で決済をおこないます。

6.開示情報の表示

パスワードを入力すると開示報告書を閲覧することができます。情報開示後、申し込み本人宛に「確認メール」が届きます。

郵送で情報開示するときの流れは、以下のとおりです。

1.信用情報開示申込書の記入

CIC公式サイトより「信用情報開示申込書」をダウンロード・印刷し、必要事項を記入します。

2.手数料(1,500円)の用意

手数料は開示利用券(コンビニチケット)またはゆうちょ銀行の定額小為替証書にて支払います。

3.申し込みと本人確認

本人確認書類などの必要書類を用意します。

必要書類は申し込み本人によって異なるため、詳しくはCIC公式サイトの「お申込みについて」をご覧ください。

4.必要書類などを投函

信用情報開示申込書、必要書類、手数料をまとめて、以下の「郵送開示センター」に郵送します。

東京都新宿区西新宿1-23-7

新宿ファーストウエスト15階

(株)シー・アイ・シー 郵送開示センター宛

約10日後に開示報告書が自宅に届きます。

KSC(全国銀行個人信用情報センター)で開示請求する方法

KSCでは、インターネットと郵送で開示請求ができます。

インターネットで開示請求する流れは、以下のとおりです。

1.メールアドレスの登録

開示請求に利用するメールアドレスを登録します。手続きに関する案内などは、登録したメールアドレスに通知されます。

手続きの途中で変更はできないので、注意しましょう。

2.申し込み情報の入力

氏名や住所、電話番号など、開示の申し込みに必要な情報を入力します(SMS認証が必要)。

入力する情報は、本人確認書類の内容と一致していなければいけません。

3.本人確認

公的個人認証または顔写真付きの本人確認書類(WEBカメラ付きスマートフォンなどが必要)により、オンラインでの本人確認をおこないます。

本人確認が完了するまでに、一定の時間がかかることを留意しておきましょう。本人確認後、登録したメールアドレスに「手数料の支払い」に必要なURLが届きます。

4.手数料の支払い

メールに記載のURLから決済サイトにアクセスし、手数料(1,000円)を支払います。

クレジットカード、デビットカード(VISA・MASTER・JCB・AMEX・DINERS)、PayPay、キャリア決済が利用できます。

5.開示報告書ダウンロード

開示報告書の準備ができたら、登録したメールアドレス宛に「ダウンロードに必要なURL」が届きます。

メールに記載されたURLからダウンロードサイトにアクセスし、開示報告書を取得しましょう。(申し込み情報を入力したときと同じ電話番号でのSMS認証が必要)

なお開示報告書は、URLの案内を受信してから10日(土日祝日を含む)以内にダウンロードしてください。

郵送では、以下の手順で開示請求をおこないます。

1.必要書類の用意

申込書、本人確認書類の写し、手数料(本人開示・申告手続利用券)を下記の送付先に郵送します。

東京都千代田区丸の内1-3-1

一般社団法人全国銀行協会 全国銀行個人信用情報センター

なお申込書は、申し込みをする方によって形式が異なります。KSC公式サイトにて、自分が該当する申込書をダウンロードしてください。

そのほかに同封する書類も、申し込みをする方によって異なりますので、必ず公式サイトで確認しましょう。

2.手数料を同封する

コンビニエンスストアで「本人開示・申告手続利用券(1,124円~1,200円。コンビニによって異なる)」を購入し、同封します。

なお、ゆうちょ銀行(郵便局)発行の「定額小為替証書」での支払いはできません。送付してしまうと、必要経費を差し引いて切手で返却されるので注意しましょう。

3.開示報告書を受け取る

受領された申込書をもとに開示報告書が作成され、センターから希望の郵送方法(本人限定受取郵便または簡易書留)で、通常1週間から10日ほどで送られてきます。

JICC(株式会社日本信用情報機構)で開示請求する方法

JICCでは、専用アプリ「スマホ開示」での開示請求が推奨されています。より安全でスピーディーな方法なので、ぜひアプリをダウンロードしてみてください。具体的な手順は以下のとおりです。

1.アプリのダウンロード

専用アプリ「スマホ開示」をダウンロードします。トップページで「信用情報を開示する」を選択しましょう。

2.本人認証

本人認証は「クレジットカードと電話による認証」か「本人確認書類2点による認証」のどちらかを選択できます。

本人確認書類は、以下から選ぶことができます。

- 運転免許証または運転経歴証明書

- マイナンバーカード(個人カード)

- 在留カードまたは特別永住者証明書

- 住民基本台帳カード(写真付き)

- 障がい者手帳

- 保険証

- 年金手帳

- パスポート

- 住民票

- 戸籍謄本または戸籍抄本

- 印鑑登録証明書

- 自撮り

3.お客様情報の入力

氏名や生年月日などを入力します。

4.手数料の支払い

手数料(税込1,000円)は、以下の支払い方法から選択できます。

- クレジットカード(1回払いのみ)

- コンビニエンスストア

- ペイジー対応の金融機関(銀行、信用金庫など)のATM

- オンラインバンキング

- 携帯キャリア決済

5.開示結果の受取

スマホアプリまたは郵送で、開示結果を受け取ります。なおスマホアプリでの開示申し込みが難しい方は、郵送でも手続きが可能です。郵送の場合は、以下3点を指定の送付先に郵送します。

- 本人確認書類(2点)

- 情報開示申込書

- 手数料(税込1,000円。定額小為替証書またはクレジットカードで支払う)

東京都台東区北上野1-10-14

住友不動産上野ビル5号館

株式会社日本信用情報機構 開示窓口宛

開示書は後日、開示対象者本人の現住所へ簡易書留で郵送されます。なお、窓口での開示手続きは「当面の間、休止」となっていますのでご注意ください(2023年5月1日より)。

ブラックリストに載ってしまった場合の影響

ブラックリストに載ってしまうと、クレジットカードを作れないほかにも様々な影響が出てきます。

具体的には、以下の6つです。

- 住宅や車のローンが組めなくなる

- クレジットカードを持てなくなる

- キャッシングを利用できなくなる

- 賃貸契約ができない可能性がある

- 奨学金の保証人になれなくなる

- 携帯電話の分割購入ができなくなる

順番に補足しましょう。

住宅や車のローンが組めなくなる

ブラックリストに載ってしまうと、住宅ローンや自動車ローンなどの「高額な借入」が難しくなります。マイホームや自家用車を購入したいときに、不便になってしまうことを覚えておくと良いでしょう。

なお自動車ローンを組めない場合は、カーリースなど「審査が比較的易しいサービス」を利用するのも一案です。

クレジットカードを持てなくなる

ブラックリストに載ってしまうと「信用度が低い」と見なされ、クレジットカードの審査に通らなくなります。軽い延滞であっても数が多ければ、やはり審査には通りづらくなります。

また使用中のクレジットカードも、更新のタイミングで打ち切られてしまう可能性があるでしょう。

キャッシングを利用できなくなる

ブラックリストに載っている場合、キャッシングを受けることは非常に困難になります。どうしてもお金が必要なときは、消費者金融などの「審査が比較的緩い金融機関」にて審査を受けるのも1つの方法です。

ただし金利が非常に高いため、早めの返済を心がけると同時に「借入癖」が付かないよう気を付けてくださいね。

賃貸契約ができない可能性がある

賃貸契約では、信用情報機関の調査はされないのが一般的です。ただし最近では「保証会社への加入」を条件とする物件も多くなっています。

ブラックリストに載っていると保証会社の審査に通りづらく、それに伴って「希望の物件に入居できない」ということが起きかねません。

奨学金の保証人になれなくなる

ブラックリストに載っている方は、奨学金の保証人になれない可能性も出てきます。

もし子どもの奨学金に保証人が必要な場合は、配偶者や親兄弟など「ブラックリストに載っていない近親者」を選ぶことが必要です。

携帯電話の分割購入ができなくなる

携帯端末の分割購入は「割賦料金」といい、ローンを組むのと同じ扱いになります。

そのため信用情報機関にて調査がおこなわれた結果、審査落ちしてしまう可能性も否定できません。

Nexus Card

- ブラックでも審査に通りやすい

- 使い過ぎを防げる

- ポイントも貯まる

| 審査 | 独自 審査 |

ポイント | 0.5% |

|---|

ブラックリストに載らないための7つの対策

ブラックリストに載ってしまうといろいろな支障が出てきます。このような事態を避けるためには、日頃から「ブラックリストに載らないようための対策」が必要です。

具体的に気を付けたいのは、以下の7つ。

- 無理な買い物は避ける

- 家計管理をしっかりする

- 年会費無料のクレジットカードを使う

- ローンなどの支払い遅延をしない

- 債務整理をしない

- 携帯電話をきちんと支払う

- 代位弁済をしない

それぞれくわしく解説しましょう。

無理な買い物は避ける

ブラックリストに載ってしまう最大の要因は、自分の支払い能力を大きく上回る買い物をしてしまうことです。

クレジットカードは手元にお金がなくても決済できるうえ、リボ払いなどの「高金利で返済していく支払い方法」も選択できてしまいます。

そのため自己管理を徹底しないと、いずれ支払い滞納をおこしてしまう確率が高くなるでしょう。クレジットカードはとても便利ですが、身の丈を超えたお買い物はしないように気を付けてくださいね。

家計管理をしっかりする

「無理な買い物を避ける」に近いですが、収支管理をしっかりすることも必須です。給与などの収入と、生活費などの出費を踏まえて、「これくらいなら使っても大丈夫」という範囲を守ることが大切。

多くのクレジットカードは、専用アプリなどで「利用明細」を確認できます。家計簿の代わりにチェックするだけで良いので、現金メインでやりくりするよりも「収支状況」がわかりやすいはずです。

そのほか「一定の利用金額を超えるとアラームで知らせてくれる」という機能があるカードも存在するので、上手く活用してみましょう。

年会費無料のクレジットカードを使う

クレジットカードの年会費は、種類によってバラつきがあります。年会費が高いカードはそれだけで出費もかさむうえ、利用金額が少ないと「元を取れない可能性」も高いです。

年会費無料カードなら、維持コストもかからないため「不安要素」を1つ解消できます。近年では年会費無料でも魅力的なクレジットカードが多数登場しているので、ぜひチェックしてみてください。

ローンなどの支払い遅延をしない

住宅や車などのローンを返済する際は、遅延をおこさないように気を付けましょう。

1週間程度の遅れであればブラックリストに載ることはありませんが、2~3ヶ月以上の長期的な滞納になると「ブラックリストに載る確率」が高くなります。

また1~2度ではなく、常習的に遅延している場合も印象が悪くなってしまうので注意してくださいね。

債務整理をしない

債務整理には、任意整理、民事再生、自己破産などがありますが、いずれも「ブラックリストに載る可能性」が非常に高くなります。

債務整理をしなければいけない(=返済できない借金をしている)ことは、信用度を格段に下げてしまうので、ここまでの事態に陥らないように気を付けましょう。

携帯料金をきちんと支払う

スマホなどの携帯端末はどんどん高くなっており、分割払いで購入する方も増えました。しかし、分割支払いが滞ると「信用情報機関」に事故として記録されてしまいます。

また「月々の携帯料金」も、クレジット払いで滞納してしまえば同様の扱いに。端末代&毎月の利用料、いずれもしっかり支払うように心掛けましょう。

代位弁済をしない

代位弁済とは、借金を返済すべき本人が何らかの事情で「支払い困難」になった場合に、第三者が返済を肩代わりすることです。

たとえば自分が借りたお金を金融機関に返済できなくなった場合に、保証会社などにいったん肩代わりしてもらうことを指しますが、これをおこなうと信用情報に大きな傷が付きます。

返済が難しくなるような借金や、リボ払いなどの返済方法をなるべく利用しないことがポイントになるでしょう。

ブラックの方でも作れるクレジットカードについて、よくある疑問を解決

最後に「ブラックの方でも作れるクレジットカード」について、よくある疑問にお答えしたいと思います。

「結婚したらブラックリストはどうなるの?」「ブラックリストは自分で消せないの?」といった質問にQ&Aで回答していますので、ぜひ参考にしてみてくださいね。

【Q】事故情報が登録される期間は?

【A】「延滞や破産などの事故情報」がブラックリストに登録される期間は5~7年で、信用情報機関ごとに異なります。以下が、それぞれの登録期間です。

CIC(株式会社CIC)の登録期間

クレジット情報(契約の種類および商品名、残債額、延滞・破産の有無など):契約期間中および契約終了後5年以内

KSC(全国銀行個人信用情報センター)の登録期間

- 取引情報(クレジット等の契約内容とその返済状況。延滞・代位弁済・強制回収手続等の事実を含む):契約期間中および契約終了日から5年を超えない期間

- 官報情報(官報に公告された破産・民事再生手続開始決定):当該決定日から7年を超えない期間

JICC(株式会社日本信用情報機構)の登録期間

返済状況に関する情報(入金日、入金予定日、残高金額、完済日、延滞等):契約期間中および契約終了後5年以内

取引事実に関する情報(債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等):契約期間中および契約終了後5年以内。ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年以内

【Q】別のカード会社を利用すればブラックでも申し込める?

【A】全ての企業は信用情報機関に加盟しているため、別のカード会社にもブラックであることが分かってしまいます。

また3つの信用情報機関は情報を共有していますから、銀行ローンの延滞であってもクレジットカードの審査には影響します。

現時点での収入が安定している方は、独自の審査基準を採用しているカード会社を選ぶことも検討してみてください。アメックスなど外資系のカード会社は、過去の履歴よりも現状を重視する傾向があります。

【Q】結婚などで名前が変わった場合、ブラックリストはどうなるの?

【A】結婚などにより氏名が変わっても、ブラックリストから情報が消えることはありません。個人信用情報は、氏名が変更されても引き継がれます。

なお転居、引っ越し、転職などで住所や就労状況が変わった場合も、一定期間は自己記録が消えないので注意しましょう。カード会社は、携帯番号・生年月日・本人確認書類などから人物を特定することが出来ます。

【Q】ブラックリストは、自分で情報を消すことはできないの?

【A】ブラックリストに載ってしまうと、どのような方法でも自分で情報を消すことはできません。滞納している利用額を完済し、ブラックリストの記録期間が過ぎるのを待ちましょう。

【Q】クレヒスとは?

【A】クレヒスとは、クレジットヒストリーの略です。これまでのクレジットカードの利用履歴や、ローンの支払い状況などが「信用情報機関」に登録されています。

具体的には、以下のような情報です。

- 本人確認情報:基本プロフィール、勤務先

- 契約内容情報:契約の内容、支払い回数、商品名など

- 支払い内容情報:請求額、入金履歴、延滞や破産の有無、金融事故情報など

- 賃金業法の対象となる金融商品の支払い情報

【Q】クレジットカードの審査にかかる時間はどれくらい?

【A】クレジットカードの種類や、申し込み内容(キャッシング枠がいくらかなど)、申し込み方法(ネットor郵送など)によりバラつきがありますが、平均すると1~2週間程度が一般的です。

ただし、実際は審査以外の「カードの発行作業」や「事務処理」に時間がかかってしまう部分もあるため、審査自体は30分程度で終わるケースも増えています。

最短5分で審査が終了しカード番号が開示されるクレジットカードもあるので、カード利用をお急ぎの方は検討してみると良いでしょう。

【Q】クレジットカードのブラックリストは何年間有効?

【A】クレジットカード会社が加盟している信用情報機関の記録と、クレジットカード会社が独自で保管している記録があります。

信用情報機関のものは一般的に5年で消えますが、カード会社独自のものは消えません。

そのため、ブラック解消後に新たにクレジットカードを作る場合は、以前とは別のカード会社で申請したほうが審査通過率も高まるでしょう。

【Q】クレジットカードのブラックリストに入っているか確認する方法は?

【A】自分がブラックリストに載っているかどうかは、以下3つの信用情報機関にて「情報開示請求」をおこなうことで確認できます。

- CIC(株式会社CIC)

- KSC(全国銀行個人信用情報センター)

- JICC(株式会社日本信用情報機構)

開示請求をおこなうと、自分の金融信用情報(クレジットカードやローンなどの契約内容や支払い状況)などを確かめることが可能となります。

【Q】クレジットカードのブラックリストに載る条件は?

【A】クレジットカードのブラックリストに載る条件は、以下の6つがあります。

- 2、3ヶ月以上の長期的な滞納

- 携帯端末料金の延滞

- 奨学金返済の延滞

- 代位弁済

- 債務整理

- カードの強制解約

クレジットカードやローンなどの支払いを遅延したり、長期間滞納してしまうと、ブラックリストに載る可能性が高くなります。このような金融事故を起こさないように注意しましょう。

【Q】クレジットカードの作り方や手順は?

【A】クレジットカードを作る際は、以下の手順を踏んでください。

1.クレジットカードを選ぶ

クレジットカードの種類は様々です。

年会費や還元率、付帯保険、特典などを考慮して、自分のニーズにもっとも合う1枚を厳選しましょう。

2.クレジットカードに申し込む

インターネット、窓口、郵送などの方法でクレジットカードに申し込みましょう。

申し込みの際は以下のものを持参してください。

- 氏名や住所などの基本情報

- 本人確認書類

- 運転免許証

- 在留カード

- マイナンバーカード

- パスポート

など。ただしカードによって必要事項や申し込み条件が異なる場合があるので、詳しくは希望のカード会社に確認してみましょう。

3.クレジットカードの審査を受ける

申し込み後、クレジットカード会社による審査がおこなわれます。審査内容は明かされていませんが、主に「どれくらいの返済能力があるか」や「貸し倒れのリスクがないか」などがチェックされるでしょう。

4.クレジットカードが手元に届く

審査に通過すると、自宅にカードが届きます。

カードの発送で多いのは次の2つです。

- 本人限定受取郵便(日本郵便)

- 簡易書留(日本郵便)

いずれも「手渡しでの受け取りのみ」となっており、郵便受けや宅配ボックスには入れてもらえないので注意しましょう。

ただし「簡易書留」であれば、同居している家族の方も受け取りが可能です。

ブラックでも持ちやすいクレジットカードで、実績を積み上げよう!

今回は「ブラックリストに関する基本情報」や、「ブラックリストに載らないために注意したいこと」などを解説しました。

一度ブラックリストに載ってしまっても、利用金額をきちんと返済し、一定の期間が過ぎれば事故情報は解消されます。

また本記事でご紹介したような「ブラックの方でも審査に通りやすいカード」で実績を積み上げることで、ほかのクレジットカードを所有できる可能性も上がるでしょう。

しかしブラックリストに載ると「住宅や車のローンを組むのが難しくなる」といった弊害が出てきてしまうことも事実です。

ブラックリストに載らずに済むように自己管理を徹底し、クレジットカードを上手く活用していけると良いですね。

また、ブラックでも審査に通りやすいクレジットカードを紹介します。ブラックでも作れるカードを知りたい方は、ぜひ参考にしてみてくださいね。