クレジットカード審査 クレジットカード入会時の在籍確認の不安を解消!在籍確認がないカードは!?

クレジットカード審査 クレジットカード入会時の在籍確認の不安を解消!在籍確認がないカードは!?

投稿日時:2023.09.06

クレジットカードの申し込みをした時に、在籍確認されるのが面倒だなと思って、申し込みを躊躇してる方はいらっしゃいませんか?

在籍確認は確かにあるのですが、そんなに気にすることはありません。在籍確認は何のためにするものかを知っておき、対処法も知っておけば大丈夫です。

また、在籍確認される確率が低いとされるクレジットカードもありますので、もしどうしても嫌な人は、今回ご紹介するクレジットカードを検討してみてください。

クレジットカードの在籍確認とは?何のためにするものか

在籍確認は、クレジットカード会社から勤務先に電話をかけ、その人が本当に在籍しているかを確認するという方法です。そもそも、クレジットカードの在籍確認はなぜ必要なのか、それは、

- 申込書の内容に間違いがないか

- 本当に申込者がその会社に勤めているのか

この2点を確認し、「安定した収入のある人」かどうかを判断するために行われます。

在籍確認の目的は返済能力の判断のため

クレジットカード会社としては、「貸し倒れ」になることが一番困るわけで、身元がしっかりしている人、きちんと仕事をしていて収入も安定している人でないと信用できないと考えます。

クレジットカードは、その人を信用して先にお金を立て替えて、後から請求するシステムです。

ですから、申込者が信頼に値する人なのか、きちんとお金を払ってくれる人なのかを調べる手段の一つとして、在籍確認を行うのです。

場合によっては在籍確認が行われないこともありますが、ほぼ行われるものと考えておいた方が良いでしょう。

在籍確認=本人確認ではない

在籍確認と間違えられやすいのが、本人確認ですが、これは似て非なるものです。在籍確認は、上記でも説明した通り、本人が申告した会社に本当に勤めているのかを確認することです。それに対して本人確認とは、

- 氏名

- 生年月日

- 住所

などを確認します。

- 健康保険証

- マイナンバーカード

- 運転免許証

など、公的な証明書をもって、実在する人なのかどうかを確認しています。本人確認は必ず行われますが、在籍確認については行われない場合もあります。

会社によって電話のかけ方が違う

では、在籍確認はどのようにして行われるのでしょうか。

電話のかけ方ですが、これはカード会社によって違いがあります。

クレジットカード会社であれば、「○○カードですが?」と、会社名を名乗ることが多いです。カード会社なら、特に不審がられることもないからです。

ただし、消費者金融系の会社ですと、会社名を名乗ってしまうと「この人は借金でもあるのか?」と電話を受けた人が疑念を持ってしまうこともあるでしょう。

ですから、「山田と申しますが?」と個人名を名乗ってかけてくることがほとんどです。消費者金融でトラブルでも起こしているのでは?と周りの人に不要な詮索を受けることもありませんので、安心してください。

在籍確認で聞かれること

会社に電話がかかってきた時に、何を聞かれるのかが心配な人もいると思います。周りの人が電話を聞いている可能性もあるので、もし立ち入ったことを聞かれたら嫌だなと思うでしょう。

でも安心してください。在先確認は、文字通り在籍しているかどうかを確認するための電話です。

ほとんどは、氏名を確認し、申し込みをしてくれたお礼などで終わってしまいます。

席を外していても問題なし

もし電話がかかっていた時に、席を外していたり、仕事で外出していたら、自分が出るまでまた電話がかかってくるのだろうか、ということが気になりますよね。

あなたがもし席にいなかったとしても、「○○は席を外しております」などと答えてもらえれば、あなたが会社に勤めていることは確認できます。

本人がいないからといって、「○○というものはおりません」などと答えることはないはずです。ですから、必ずしも自分が出なくても、在籍確認は可能なのです。

ただ、100%ではないので、カード会社によっては本人と直接話すまでかけてくることもあります。

もし長時間外出する場合などは、「クレジットカードを申し込んだので、カード会社から電話がかかってくるかもしれません。席にいなかったら、○時以降にかけてもらうように伝えておいてください」などとお願いしておくといいかもしれません。

確実に連絡が取れる番号を申告すべき

在籍確認ができないと、カードの審査に通過できないので、電話番号は必ず連絡が取れる番号を記入するようにしてください。

会社の代表番号ではなく、自分の部署の電話番号を記載しておく方が確実です。

在籍確認は審査通過の仮サイン

在籍確認されるなんて、私が信用ならないということなんだろうか…と不安になる人もいますが、決してそうではありません。

むしろ、ここまでくれば審査が無事に進んでいる証拠。在籍確認は審査通過の仮サインなのです。

申込書などを確認し、信用情報機関にも照会を行った上、最終確認として会社にいるかどうかを電話をかけているだけなので、この電話が来たということはむしろ「もうすぐカードが発行される」と思っても大丈夫です。

在籍確認の電話が不安な方必見!在籍確認の確率を下げる方法

なるべくなら在籍確認をして欲しくないと考える人は、100%ではありませんが、その確率を下げることは可能です。

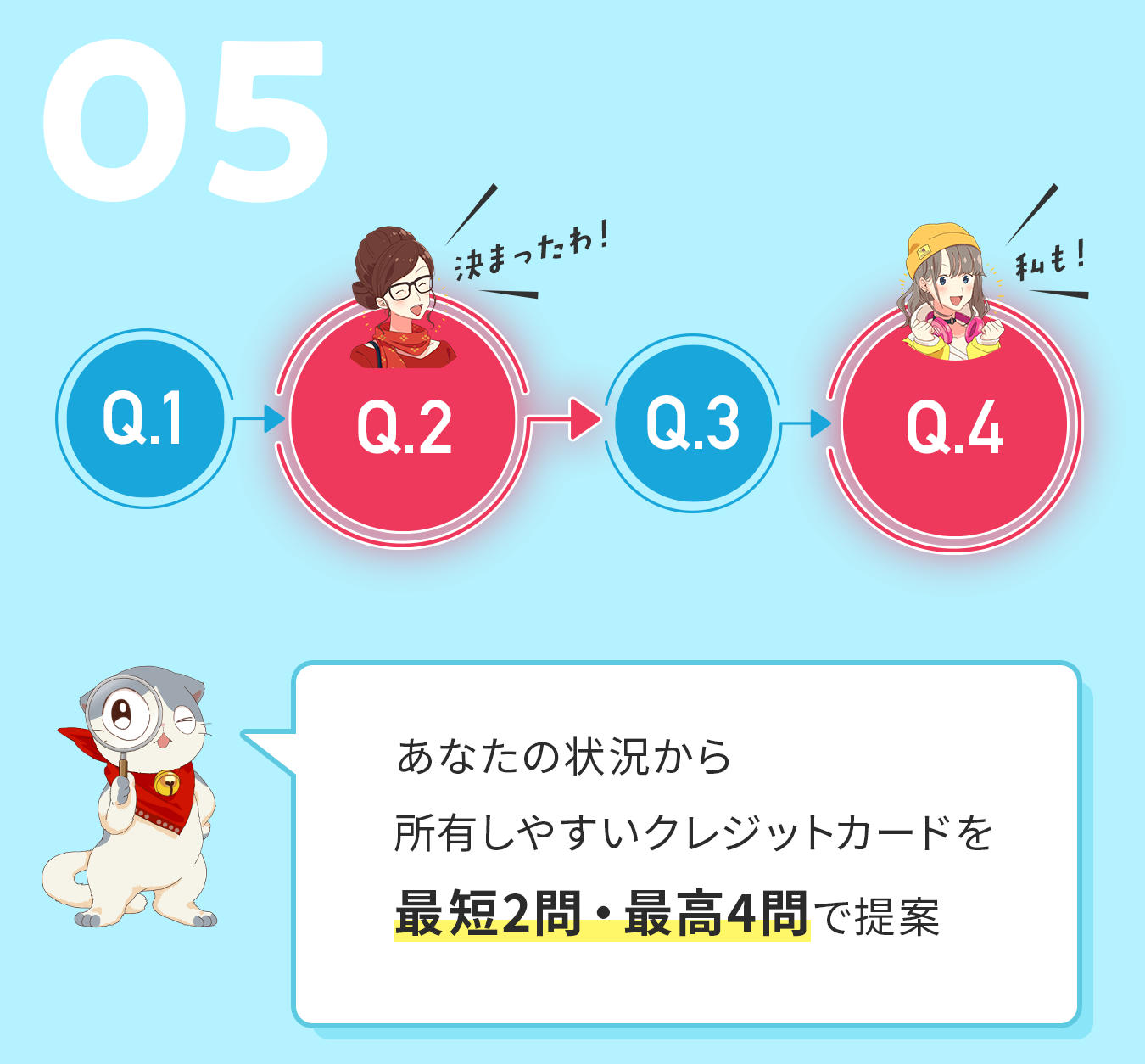

スピード発行のクレジットカードを選ぶ

申し込みから数日で発行してくれるクレジットカードも増えてきました。

スピード発行のカードですと、クレジットヒストリーさえ問題なければよしと判断し、在籍確認を省略するところが多いのです。

通常は発行まで1~2週間かかりますが、「最短即日発行!」などと謳っているカードもありますので、そのようなカードを選ぶと、在籍確認の確率は下がります。

新入社員の申し込みが増える春の繁忙期に申し込む

学生から社会人になると、クレジットカードを新規で申し込む新入社員が一気に増えます。そのため、春はカード会社の一大繁忙期になって大忙しです。

- 4月の繁忙期には在籍確認を省略することがある

全ての会社、全ての申込者がそうというわけではありませんが、審査能力に自信がある会社、信用情報に問題がないと判断された申込者に対しては、繁忙期の在籍確認を避けるケースがあります。

春先は申し込みが集中しますので、その時期に申し込めば在籍確認が省略される可能性が高いです。

在籍確認がない可能性が高いクレジットカード3選

100%とは言い切れませんが、発行のスピードが早いクレジットカードは在籍確認がされない可能性が高いです。

ここからはカード発行のスピードが早いおすすめのクレジットカードを厳選してご紹介していきます。

JCB CARD Wは最短5分の即時発行に対応!基本還元率が高くお得

JCB CARD Wは最短5分の即時発行(モバ即)※に対応しているお得なクレジットカードです。最短5分でカード番号を発行してもらえますので、在籍確認を省いている可能性が高いクレジットカードとなります。

こちらのカードのすごいところは基本ポイント還元率が1%と高い為、利用先問わずどこで利用してもポイント高還元で利用できる点です。

更にパートナー店であるセブン-イレブンやAmazonでは2%もの高還元で利用できますし、JCBのパートナー店はメジャーな店舗が多い点も魅力と言えるでしょう。

JCB CARD Wは年会費無料にも関わらず海外旅行保険や海外ショッピング保険が付帯するなどスペックも高く、メインカードとして大活躍してくれること間違いなしの1枚と言えるでしょう。

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

三井住友カード(NL)も最短30秒の即時発行に対応

先にご紹介したJCB CARD Wは39歳以下の方限定のクレジットカードですので、40歳以上の方やVisaブランドをご希望の方には三井住友カード(NL)がおすすめです。

三井住友のカードなんて在籍確認されるに決まってると思うかもしれませんが、こちらのカードも最短30秒で即時発行(※1)してくれますので、在籍確認が省略されている可能性が高いです。

クレジットヒストリーに特に問題がなければ、在籍確認が省略されてる可能性はかなり高いと言えるでしょう。

こちらのカードは年会費が永年無料にも関わらずスペックが高いカードで、旅行保険も付帯します。

また、以下対象のコンビニや飲食店をApple PayもしくはGoogle Payのタッチ決済で利用すればポイント最大7%もの高還元で利用できますので、これらの店舗をよく利用する方にもおすすめです。

- セイコーマート(※1)

- セブン-イレブン

- ポプラ(※2)

- ローソン(※3)

- マクドナルド

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店(※4)

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司など

(※1)タイエー、ハマナスクラブ、ハセガワストアも対象

(※2)生活彩家も対象

(※3)ナチュラルローソン、ローソンストア100、ローソンスリーエフも対象

(※4)ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、桃菜、八郎そば、三〇三も対象

年会費永年無料のハイスペックカードをお探しの方には一押しの1枚と言えるでしょう。

PR:三井住友カード

(※1)最短30秒発行受付時間:9:00~19:30 ご入会には、ご連絡が可能な電話番号をご用意ください。

(※2)スマートフォンでのタッチ決済(Apple Pay/Google Pay)はVisaのタッチ決済・Mastercard®コンタクトレスで利用すること

(※2)Apple Watchでのお支払いも対象です。

(※2)Google Pay で、Mastercard®コンタクトレスはご利用いただけません。

(※2)Visa・MasterCard 2つのブランドのクレジットカードを同時にお持ちいただくこともできます。

(※2)商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

(※2)一部Visaのタッチ決済・Mastercard®コンタクトレスがご利用いただけない店舗がございます。

(※2)また、一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

セゾンカードインターナショナルはETCカードをお急ぎの方におすすめ

申し込みの間口が広いことでも人気のセゾンカードインターナショナル。本人確認の方法として、申し込みの確認電話が来ますが、それは自宅や携帯電話など、連絡先として登録した番号です。

専業主婦や学生でも申し込めるとなっているカードですので、在籍確認の確率はほぼゼロに近いでしょう。

インターネット申し込みなら最短で即日発行ですから、急いでいる方にはおすすめ。 ETCカードも即時発行ですし、年会費は無料。とことんお得なカードです。

セゾンですから、もちろん永久不滅ポイント。コツコツ貯めて、お得に使いましょう。

クレジットカードの在籍確認がない場合のケース

在籍確認は、基本的に全ての会社で行っていますが、場合によっては行われないこともあります。カードの種類にもよりますし、申し込んだ人の信用情報(クレジットヒストリー)によっても違いが出ます。

在籍確認は非常に労力のかかる作業であるため、忙しい時にはできないこともあり、時期によっても行われないことがあります。

①信用情報(クレジットヒストリー)が良好

今までのお金の使い方は、全てクレジットヒストリーとして記録されていますから、特に問題ないなら「返済能力あり」と判断されます。

これまでクレジットカードやローンの支払いで滞納したことがない、良好なクレジットヒストリーを持っている人は、信用に値すると判断されて、在籍確認がされないことが多いでしょう。

②申告内容とクレジットヒストリーが一致

クレジットヒストリーには、これまでクレジットカードを申し込んだ時の内容なども記録されています。

ですから、勤務先の情報なども確認できるので、もし以前申告している内容と、今回申込書に記載された内容が一致していれば、特に変更なし=在籍確認の必要なしとなり、確認作業が省略されることが多いです。

③勤務期間が長い

同じ会社に長く勤めているだけで信用度が上がるのが、日本のクレジットカードです。

1つの会社で長く勤めているということは、それだけ収入が安定しているということになり、在籍確認がされないことが多いです。

④在籍確認以外で本人確認ができている

今回申し込んだクレジットカード以外に、同じ会社のクレジットカードをすでに持っている場合は、在籍確認が済んでいますので、これまで滞納などをしていなければ、在籍確認はされないでしょう。

例えば、前回申し込んだのはJCBブランドだったけれど、VISAでもう一枚カードを作る場合などです。

もしくは、銀行口座と同じ会社のカードを作る場合などで、その口座のお金の利用方法に特に問題がなければ、在籍確認は省略されることがあります。

- 高額な定期預金を利用している

- 住宅ローンなどを組んでいて返済にも問題ない

このような場合です。

⑤繁忙期で確認する時間がない

クレジットカードの申し込みにも、繁忙期があります。

就職を機にクレジットカードを作る人も多いため、3?4月にかけては申し込みも集中します。あまりに多いと在籍確認などしている時間がないため、その作業が省略されることが多いのです。

クレジットヒストリーは確認されますが、特に問題がなければ在籍確認なしで審査は通るでしょう。

在籍確認が考えられる5つのケース

在籍確認が行われるケースとしては、以下のようなものが考えられます。

もしあなたが、これらの条件に当てはまる場合には、在籍確認の電話が来るかもしれないなと思っておくとよいでしょう。

①勤続年数が短い

クレジットカードにおける信用は、勤続年数の長さと比例するといっても過言ではありません。一つのところで長く働いている人ほど、信用できると思われるのです。

ですから、まだ就職したばかりの頃にカードの申し込みをすると、電話がかかってくる可能性が高いです。

また、転職した直後も同様です。

②転職の回数が多い

信用情報には、勤務先情報も登録されているので、転職を繰り返していることもわかってしまいます。

転職すること自体はもちろん悪くありませんが、クレジットカード会社から見ると、「収入の安定性に欠ける」という判断になってしまう可能性があるのです。

ですから、また違う会社に転職しているかもと思われて、在籍確認の対象となります。

③信用情報(クレジットヒストリー)が悪い

もし今までに、

- 消費者金融からお金を何度も借りている

- 携帯電話代などの滞納がある

- 何度もクレジットカードに申し込んでいる

など、クレジットヒストリーに問題がある場合も、「この人は在籍確認をきちんとしておこう」と思われる対象になります。

④クレジットカードを作るのが初めて(クレジットヒストリー)がない

クレジットヒストリーに何も記録がなければ、「問題なし」と判断されるかというと、そうでもないのです。

これまで1度もクレジットカードを作ったことのない人は、当然ながら記録がありません。

しかし、例えば「ブラックリスト」に載ったことのあるような人でも、一定の時間が経過して記録が削除されると、クレジットヒストリーには「記録がない状態」になります。

また、20代ならクレジットカードを作ったことがない、一度もお金を借りたことがないというのは珍しくはないと思いますが、30代ともなると、一度はクレジットカードを持ったことがあると思います。車を買ったり家を買う人もいるでしょう。

それなのにクレジットヒストリーが真っ白ということは、借金ができない理由やクレジットカードが作れない事情があるのではないかと思われてしまうため、在籍確認の対象になるのです。

⑤申込書に不備がある

うっかり申込書を書き間違えた場合も、在籍確認の対象となります。

カード会社は、いちいち「この内容は正しいですか?」などと確認してくれませんから、場合によっては審査に落ちることもありますので、注意して欲しいところです。

申込書をきちんと書けない人=信用性に欠けるとして、在籍確認の対象になりますし、最悪「虚偽申告」を疑われることもあるのです。

アンケート調査で勤務先に連絡があった方の割合は10.3%

クレジットカード入会時、勤務先に在籍確認の連絡があったかどうかのアンケートを300人に行いました。結果、勤務先に在籍確認の電話があった方は300人中31人で、わずか10.3%でした。

- 勤務先に在籍確認の電話があった:31人

- 勤務先に在籍確認の電話連絡はなかった:269人

上記はインターネットによるアンケート調査結果です。クレジットカード入会時、約9割の方が勤務先に在籍確認の電話連絡がなかったと回答しています。

クレジットカードの在籍確認が心配ならスピード発行のカードがおすすめ

在籍確認とは、本当にその会社に勤めているかどうかを確認するためだけの作業であり、ここまでくればカードも審査はほぼ通っていると考えて良いでしょう。

あくまでも最終段階の確認で、会社に在籍していることがわかればそれでOKなのです。

それでも在籍確認はなるべく避けたいと考えている方は、今回ご紹介したようなスピード発行のクレジットカードを選ぶことで、在籍確認の確率は、かなり避けることができるでしょう。