クレジットカードお役立ち情報

夫婦で使うクレジットカードは費用対効果重視!結婚後におすすめのカード

投稿日時:2020.10.01

結婚してから使っているクレジットカードは、独身の時のままですか?それなら、今すぐにクレジットカードの切り替えを検討した方が良いかもしれません。

夫婦になれば働き方にも変化が出ますし、これまでとはお金の使い方も変わってきます。夫婦なら家族カードを作ることもできますから、独身時代のカードを使い続けるよりも、見直した方がお得になることが多いのです。

コスパの良いカード、ステータス性もありながら年会費がお得なカードなどをご紹介しますので、結婚前と同じカードを使っているという方は、ぜひ参考にしてください。

独身の時のままでいい?結婚後にクレジットカードを見直す必要性

結婚すれば、これまでのように自分一人で好きなようにお金を使ってもいられなくなります。子供の教育費やマイホームの購入資金など、これからのライフステージに合わせて、貯蓄もしていかなくてはなりません。

そのためには、お金の使い方だけでなく、クレジットカードそのものを見直す必要があります。

ライフスタイルの変化に応じてカードの見直しをおすすめ

普段の買い物で少しでも得をするように、ポイント還元率の高いクレジットカードに切り替えたり、年会費を節約するために、家族カードが無料で発行できるものにしたり、家族のライフスタイルに合わせて使えるようなクレジットカードを持った方がいいでしょう。

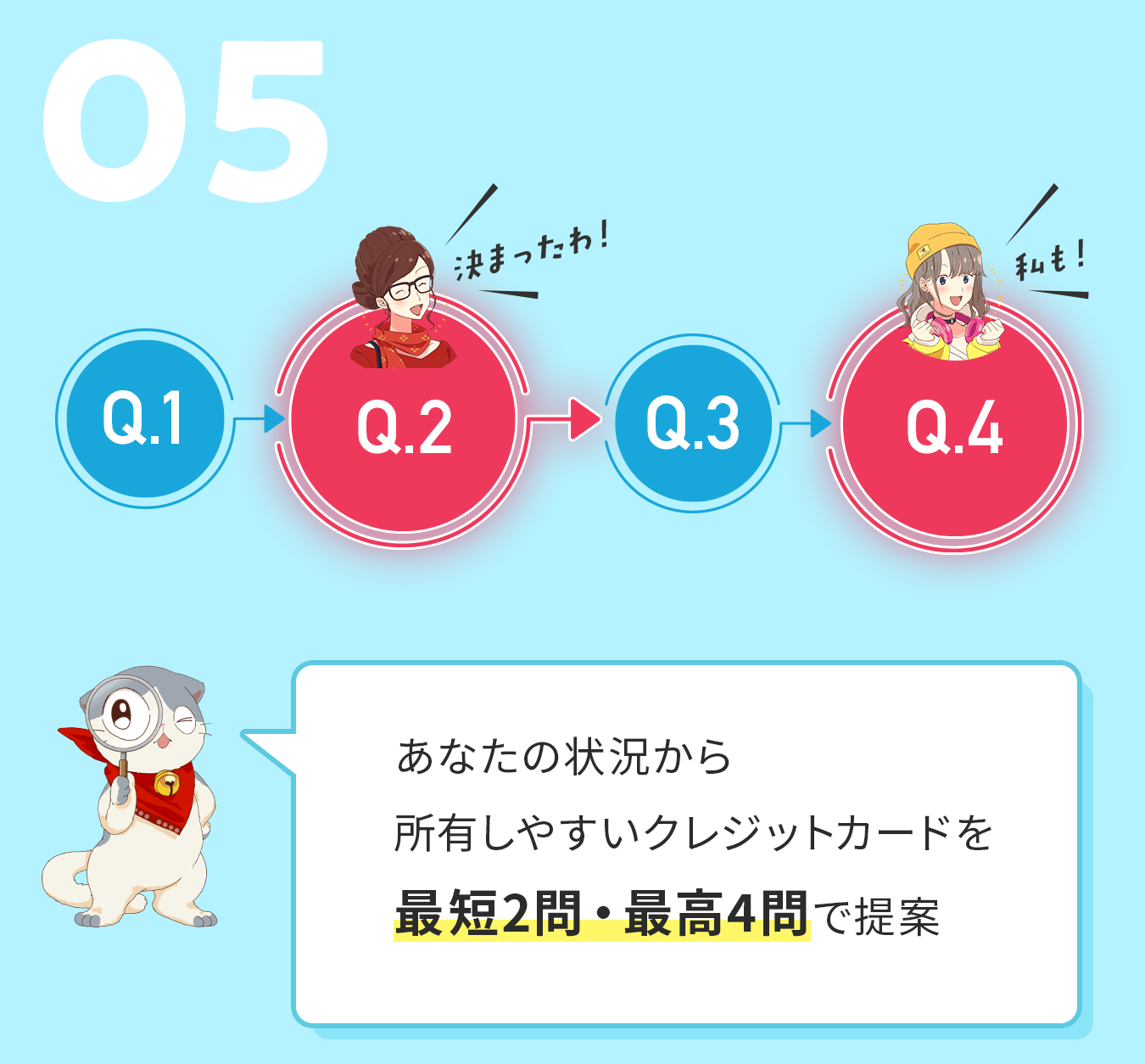

共働きなのか、どちらかが専業主婦(主夫)なのか、また、どこで一番買い物をするのかによってもカードの選び方は違ってきます。

夫婦のあり方、今後の生活の仕方によってもカード選びの方法は変わりますし、少なくとも独身の頃とはお金の使い方がガラッと変わります。

それに合わせて、クレジットカードも適したものが変わりますので、夫婦になったらカードを見直した方が良いのです。

それぞれのライフスタイルに合ったカードを選ぶのが大事

クレジットカードは、1人1枚である必要はなく、夫婦それぞれのライフスタイルに合わせて、最も適したカードを組み合わせて使うことをおすすめします。

実際、JCBが2018年に全国の3,500人を対象に行なった調査によると、クレジットカードは84%の人が保有しており、平均保有枚数は3.2枚でした。

スーパーやコンビニで発行しているカードもありますから、皆さん用途に合わせて使い分けているということではないでしょうか。

例えば、クレジットカードを選ぶときに、ポイントやマイルが貯めやすいという点が重視されます。

固定費は基本還元率が高いカードがおすすめ

公共料金のように、毎月必ず使う費用の支払いにはポイント還元率の高いクレジットカードを、近所のコンビニやスーパーで使うときには、その店舗のポイントがたまりやすいカードなど、用途別に作っておいたほうが、効率的にポイントが貯められます。

ですから、必然的に1人数枚のクレジットカードを持つことになるのです。

また、実店舗で使うことが多いのか、ネットショッピングで使うことが多いのか、買い物の仕方によっても適したクレジットカードは変わってきます。夫婦でも、買い物の仕方は違うでしょう。

ですから、夫、妻、それぞれのライフスタイルに合わせて、最も使う場所でポイントやマイルがお得に貯まるようなクレジットカードを選ぶことが大切なのです。

ステータスもコスパも重視する夫向けカード2選

ここからは、夫におすすめのクレジットカードをご紹介しておきます。クレジットカードはコスパ重視!でも、男性はそれだけではないですよね。

ビジネスマンとしてはステータス性も欲しいという方におすすめなクレジットカードを2枚ご紹介します。

年会費が無料で高還元!JCB CARD W

年会費無料でメインカードをお探しの方におすすめなのがJCB CARD Wです。家族カードも無料で作れます。

夫婦ともに永年無料で使えるのに、基本還元率が1%と高く大変お得なクレジットカードです。

年会費が無料にも関わらず、海外旅行保険や海外ショッピング保険が付帯するなどスペックも高く、メインカードとして大人気の1枚です。

基本還元率も高い為、公共料金の支払いにも最適です。また、このカードは旅行関連優待が大変豊富なクレジットカードですので、夫婦で旅行をお得に楽しむ事ができますよ。

あまり元手はかけずに、夫婦でお得に使いたいという方にオススメです。こちらのカードはWEB入会限定となっています。

| 年会費 | 無料 家族会員も無料 |

|---|---|

| スペック |

・最高2,000万円の海外旅行保険(利用付帯) ・最高100万円のショッピングガード保険(海外のみ) ・ポイント優待店あり ・OkiDokiランドでさらにポイントアップ ・Apple Pay、GooglePay利用可能 |

40歳以上の方におすすめ!三井住友カードA

セキュリティがしっかりしていて、安心して使えるカードがいいけれど、年会費はできるだけ安い方がいい。そんな方には三井住友VISAクラシックカードAです。

先にご紹介したJCB CARD Wは39歳以下の方限定のクレジットカードですので、40歳以上の方には三井住友カードAがおすすめです。

このカードはコンビニやマクドナルドでポイント5倍(還元率2.5%)と特定店舗を高還元で利用できる上に、旅行保険もしっかり付帯します。

ステータス性も高く、スペックも高く使っても便利なカードで、コスパも最高です。

| 年会費 | 1,500円(税別) WEB明細利用で翌年500円割引 マイペイすりぼ登録&1回利用で翌年度無料 家族会員1人目は初年度無料 |

|---|---|

| スペック |

・最高2,500万円の海外旅行傷害保険 ・最高2,500万円の国内旅行傷害保険 ・最高100万円のショッピング補償 ・カードの利用金額に応じてワールドプレゼントポイント ・ポイントアップモールでポイントが2~20倍 ・「ココイコ」利用でキャッシュバック |

妻におすすめのクレジットカード!買い物をお得に楽しめるカード3選

どうせ使うなら、少しでもお得にポイントを貯めたい!そう思う女性にとって嬉しいのは、スーパーが発行しているクレジットカードです。

ポイントがつくのはもちろんのこと、特定の日や曜日に割引が受けられることもあり、現金で買い物をするよりも断然お得なのです。

セブン&アイグループをよく利用する妻におすすめ!セブンカードプラス

セブンカードは、セブンイレブンはもちろんのこと、イトーヨーカドーやヨークマートなどセブン&アイグループの店舗をよく利用する人にお得なカードです。

通常、nanacoポイントは200円で1ポイントですが、クレジットカード払いにすれば200円で2ポイントつきます。

イトーヨーカドーは8のつく日のお買い物が5%割引になりますし、少しでもお得にお買い物をしたい方におすすめです。

また、このカードは電子マネーnanacoへのチャージで唯一ポイントが貯まるクレジットカードですので、セブン&アイグループ店舗をよく利用する方には大変使い勝手もよい1枚ですよ。

| 年会費 | 無料 家族会員無料 |

|---|---|

| スペック |

・ETCカード無料 ・セブン&アイグループでポイントお得 ・「8」のつく日はイトーヨーカドー5%オフ ・nanacoボーナスポイント ・セブン旅デスク優待 ・JCB選択で会員限定サービス ・VISA選択で会員限定サービス |

SEIYUならセゾンカードインターナショナル

西友、LIVIN、サニーなど、西武グループのお店を使われる方におすすめなのがこちらのカード。専業主婦でもお申込みが可能です。

セゾンカードインターナショナルなら、毎月第1・第3土曜日は5%オフになります。

また、セゾンといえば永久不滅ポイントがやはり魅力的ですね。ポイントの有効期限がありませんので、普段の買い物で貯めた小さなポイントも無駄にしません。

もちろん公共料金でもポイントが貯まりますので、貯まったポイントをお支払いに当てて、節約するのもいいですね。

ETCカードも即日発行に対応しているカードですので、カード発行をお急ぎの方にもおすすめの1枚です。

| 年会費 | 無料 |

|---|---|

| スペック |

・最短即日発行 ・永久不滅ポイント ・ETCカード無料 ・セゾンポイントモール経由のお買い物でポイントアップ ・全国のレストランやホテル優待 |

イオングループをよく利用する妻におすすめ!イオンカードセレクト

イオングループをよく利用する方には、イオンカードセレクトがおすすめです。

イオングループの店舗でのお買い物なら、いつでもポイントが2倍になりますし、毎月20日と30日のお客様感謝デーでは、お買い物代金が5%オフになります。

その他、公共料金の支払い1件につき5ポイント、給与の振込口座にして10ポイントなど、普段使いにとても便利なカードです。

また、このカードは電子マネーWAONへのチャージで唯一ポイントを貯める事ができるカードで、イオン銀行の普通預金金利がアップするなどの特典も大変魅力的です。

カードをあれこれたくさん持ちたくないという人には、キャッシュカードとクレジットカードが一つになった、イオンカードセレクトがベストでしょう。

しかも、電子マネーWAONとしても使えますから、1枚3役ということですね。

| 年会費 | 無料 |

|---|---|

| スペック |

・家族カード無料 ・キャッシュカード付き ・イオン銀行なら出入金手数料無料 ・200円で1ポイント ・電子マネーWAONが使える ・Apple Pay利用可能 |

家族カードは費用対効果抜群!1枚目の家族カードが無料のおすすめカード

クレジットカードは、基本的には年会費がかかりますが、無料のものもあります。だからといって、夫婦二人で無料のカードを持つのではなく、1枚目は有料でも家族カードが無料のものを選んだ方がお得になることがあります。

例えば、ゴールドカードは年会費が1万円くらいするものもありますが、その分様々なサービスが充実しており、ステータス性もあるカードです。

それならば、半額で上級ランクのカードが作れますし、付帯サービスで優待を受けられればコスパも抜群です。

年会費を節約したい人には三井住友カードゴールド

ゴールドカードは年会費がかかりますが、三井住友カードゴールドなら、使い方次第で年会費をお得にすることができます。

半額以下になりますので、低価格で上級クラスのクレジットカードを持てることになりますね。クラシックカード(一般カード)との違いは、ステータス性と保険の充実度です。

海外旅行や国内の出張が多い人は、ゴールドカードの方が安心です。家族カードが1枚無料ですから、カード1枚分の料金で2枚分の充実した特典を享受できるのも大きなメリットですよ。

| 年会費 | 10,000円(税別) WEB明細利用で翌年1,000円割引 マイペイすりぼ登録&年1回の利用で翌年度半額 家族会員は1人目無料 |

|---|---|

| スペック |

・最高5,000万円の海外旅行保険(うち4,000万円は利用付帯) ・最高5,000万円の海外旅行保険(うち4,000万円は利用付帯) ・最高300万円のショッピング補償 ・カードの利用金額に応じてワールドプレゼントポイント ・ポイントアップモールでポイントが2?20倍 ・「ココイコ」利用でキャッシュバック |

最短で当日発行!お急ぎの方にJCBゴールド

保険も充実、各種優待サービスも充実のゴールドカードでありながら、最短で当日発行というスピード!翌日にはご自宅にカードが届きます。急いでゴールドカードを作りたいという方にオススメのカードです。

オンライン入会なら初年度は無料なのに、旅行の保険が非常に充実しています。夫婦で海外旅行によく行かれる方にもおすすめです。

また、JCBはディズニーのオフィシャルカードという事もあり、ディズニー関連優待が大変豊富です。ディズニ好きの方にもおすすめの1枚ですね。

| 年会費 | 10,000円(税別) オンライン入会で初年度無料 家族会員は1名無料 |

|---|---|

| スペック |

・最高1億円の海外旅行保険付帯 ・最高5,000万円の国内旅行保険付帯 ・国内・海外航空機遅延保険(2?4万円) ・最高500万円のショッピングガード保険(国内、海外) ・空港ラウンジ無料 ・JCB GOLD Service Club Off利用可能 ・Apple Pay、GooglePay利用可能 ・QUICPay利用可能 |

ドコモユーザーならdカードGOLD一択

dポイントをたくさん貯めたい、ドコモユーザーに使って欲しいカードです。dカードの特約店やdポイント加盟店では、ポイントが2倍以上になることもあります。

ポイントは、クレジットカードでもiDでもたまりますから、お買い物もしやすいですね。

ドコモ料金が10%還元されますから、ドコモユーザーの方ならこの特典だけで年会費の元は取れてしまいます。

つまり、ドコモユーザーの方なら実質無料で上級カードの特典が利用できる点が最大のメリットなのです。基本還元率も1%と高く、公共料金の支払いでもポイントがつきますので、家族で使うのにぴったりのカードです。

また、携帯の紛失、盗難、水濡れ、全損など、購入から3年間、最大で10万円の補償がついています。

| 年会費 | 10,000円(税別) 家族カードは1枚目無料 |

|---|---|

| スペック |

・最高1億円の海外旅行保険(うち5,000万円は利用付帯) ・最高5,000万円の国内旅行保険付帯 ・最大300万円の買い物安心保険 ・ドコモケータイ・ドコモ光1,000円ごとに10%ポイント還元 ・国内、ハワイの主要空港ラウンジ無料 ・dカード携帯補償最大で10万円(3年間) ・VJデスクで海外でも日本語スタッフがサポート ・海外レンタカー優待サービス ・iD利用可能 |

クレジットカードは費用対効果が大事!夫婦になったら見直そう

結婚したら家計がプラスになるように、ただ貯蓄をするだけでなく、年会費やポイントなど、見えにくいところでも費用対効果を考えていきたいものです。

ですから夫婦で使うなら、どこで使うのか、何に使うのかを考えて、それぞれが適したクレジットカードを持った方が、節約にもつながります。

今回ご紹介したクレジットカードはそれぞれに特色がありますので、夫婦のライフスタイルに合わせて、適したカードを選んでください。