クレジットカードお役立ち情報

クレジットカードを複数枚持って使い分けるメリットと審査への影響

投稿日時:2020.01.09

あなたは何枚のクレジットカードを持っていますか?一般にクレジットカード複数持ちは、浪費など悪いイメージを持たれることが多いようです。

しかしある調査では、それとは全く正反対の結果が出ています。それによると、複数のクレジットカードを使い分ける人の方が、年収が高い傾向があるのだとか。

今回はクレジットカードを複数持つ事による審査に対する影響と、使い分けのメリットをご紹介していきます。

年収が高い人は複数のクレジットカードを使い分ける傾向がある!?

それにしても「年収が高い人ほど複数のカードを使い分けている」なんて聞いても、すぐには信じられませんよね。複数のクレジットカードを持つことは、一時期よく報道された多重債務者の姿とも重なってしまうからです。

そこでこの気になる調査結果から話を始めたいと思います。

年収が高い人は複数のクレジットカードを使い分ける傾向がある

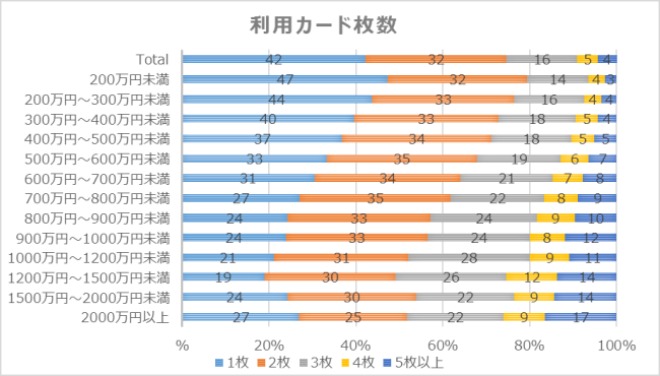

この興味深い報告は、株式会社イプソスが2017年に行ったオンライン調査(18歳?79歳の185,495名対象)によるものです。それによると、複数カードを使いこなしているのは、若年層よりむしろ高い年代層の人に多いということが分かりました。

また年収の高い人ほど利用するクレジットカード枚数が多く、特に5枚以上のヘビーユーザーは高収入の人ほど増加することが明らかになったのです。

以下がその調査結果のグラフです。

参照元:イプソス株式会社

複数持ちはお金持ちのライフスタイルかも?

それにしても年収の高い人が5枚以上のクレジットカードを使い分けているなんて、ちょっと驚いた方も多いのではないでしょうか?

これは浪費や破産といった、従来のイメージとは正反対です。それどころかクレジットカード複数持ちは、お金持ちのライフスタイルだと言ってもいいかもしれません。

実際にクレジットカード複数持ちで得られるメリットを調べてみると、それを裏付ける証拠が次々と上がってくるのです。

クレジットカードを複数持ちして使い分けるメリット

でもクレジットカードの複数持ちの目的は、イザという時に困らないためだけではありません。

目的別に何枚ものカードを使い分けることは、私たちに多大なメリットをもたらしてくれます。では具体的に複数持ちにはどんないいことがあるのか、これから詳しくご説明しましょう。

- 使い分けで還元率をアップできる

- 付帯サービスが充実する

- 足りない機能を強化できる

- 海外旅行保険の補償額を強化できる

- 利用可能な店舗が増える

- 緊急時に困らない

使い分けで還元率をアップできる

まずカードが増えて利用先が増えれば、ポイント獲得数が増えます。1枚のカードによる還元はたかだか知れていますが、優待店や加盟店の種類が異なるクレジットカードを複数持てば、それだけポイント獲得の機会が倍増するからです。

クレジットカードの特徴として、特約店での利用は還元率が上がります。要するに「このお店にはこのカード」という風にクレジットカードを使い分けることが必要な訳です。

カードを使い分ければ、ポイントの取りこぼしを最小限に食い止めることができるでしょう。

優待サービスが使える店舗はカードによって異なる

以下はクレジットカードと利用先のポイント獲得例です。優待店全ては記載しきれないので、利用頻度の高いスーパーとネットショップのメリットについてまとめました。

| クレジットカード | 利用対象 | メリット |

|---|---|---|

| セゾンカード | 西友・LIVIN | 毎月第1・第3土曜5%オフ |

| イオンカード | イオングループ各店 | ポイント2倍(1%還元) 毎月20日・30日5%オフ |

| セブンカードプラス | セブン&アイグループ | ポイント2倍(還元率1%) |

| 楽天カード | 楽天市場 | ポイント3倍(3%還元) |

| Yahoo!Japanカード | Yahoo!ショッピング LOHACO |

ポイント3倍(3%還元) |

カードが1枚でも十分なメリットがありますが、複数カードを使い分けることで一気にお得の幅が広がります。

電子マネーチャージにはカード使い分けが必須

またクレジット決済の取りこぼしをカバーしてくれるアイテムとして、ぜひ電子マネーもご活用ください。クレジットカードが使いにくいお店でも、電子マネーなら気兼ねなく決済できます。

そしてポイントを二重取りしたいならクレジットチャージが基本!そこで問題になってくるのがクレジットカードの種類です。

例えばnanacoひとつとってみてもこの通りで、中にはチャージできてもポイントが貯まらないクレジットカードも多数あります。

| クレジットカード | nanacoへのチャージ | チャージポイント |

|---|---|---|

| ファミマTカード | 〇 | 0.5% |

| リクルートカード | 〇 | 1.2%還元 |

| セブンカードプラス | 〇 オートチャージ設定も可能 | 0.5%還元 |

複数持ちで海外旅行保険をレベルアップできる

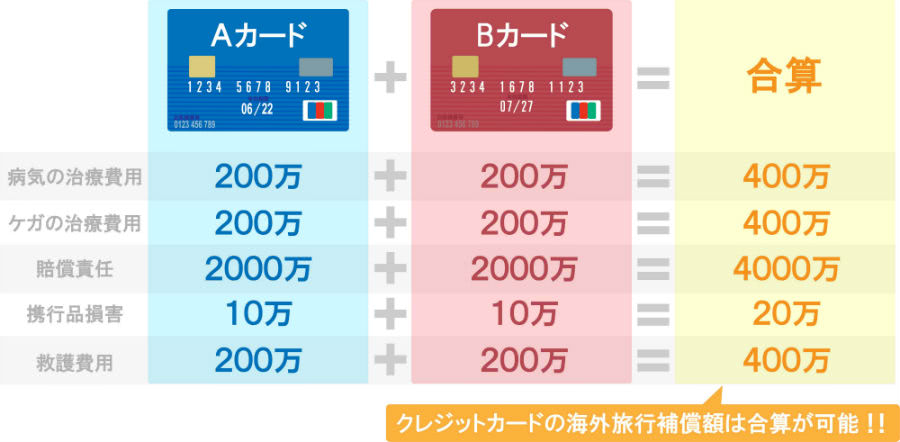

クレジットカードを複数持っていてお得なシーンとして、海外旅行も忘れてはいけません。ブランドによって使えないという事態を避けるのと同時に、海外旅行傷害保険の補償内容を強化できるからです。

・死亡・後遺障害については一番高い補償額が採用される

・その他の補償については合算後の金額が補償最高額になる

旅行費用のカード決済など付帯条件にも気をつける必要がありますが、複数カードをうまく組み合わせれば、一般保険にも負けない補償が実現します。

利用先の選択肢が増える

でもクレジット決済を重視するにしても、カードの枚数は1枚で十分なはず。なぜクレジットカードは複数持ちが求められるのでしょうか?

第一の理由は、クレジットカードを複数持っていれば決済手段が増えるからです。例えばそのカードの国際ブランドがVISA・JCB・MasterCardなら大丈夫ですが、シェア率の低いアメックスやダイナースには未対応のショップもあります。

あらゆるお店でクレジット決済しようと思ったら、ブランドの違う複数のクレジットカードを使い分けることが必要なんですね。

複数持ちだと緊急時にも困らない

それにクレジットカードは、これ以外にもさまざまな事情で一時的に使えなくなることがあります。外出先でクレジットカードが使えないと立ち往生しますから、ハードユーザーほど予備カードの必要性を実感しているはず。

- カードの破損や劣化

- 利用限度額を超えた

- 不正使用の疑いがある

上記が主な原因です。上記のケースについて簡単にご説明しましょう。

物理的トラブルでカードが使えなくなることがある

クレジットカードは意外と劣化しやすく、磁気ストライプやICチップの不良から、お店のリーダーやATMで読み取れなくなることがあります。

- 汚れ

- 家電や携帯など他の磁気の影響

- 熱や外力による歪みや割れ

上記のように原因はさまざまですが、困ったことに利用頻度の高いハードユーザーのカードほど劣化しやすいのです。

不正利用の検知システムが原因でカードが止まる

カード会社のセキュリティ対策はとても心強いものですが、時には何でもないのに検知システムに引っかかることも。これもまた突然カードが止まる原因の一つです。

疑いが解ければすぐにカード利用は再開しますが、一定期間はカードが使えません。何時こうなるか予測がつかないだけに、毎日カードを使う方は予備のカードがないと絶対に困ります。

目的に合ったクレジットカードでメリット倍増!

このように複数のクレジットカードを使い分ければ、1枚持ちよりもメリットが倍増することが分かりました。それにはカードの使い分けも必要ですが、それ以前に目的に合ったカードの選択が欠かせません。

現在多彩な種類のクレジットカードが発行されていますから、以下のような細かな需要に対応するカードも意外と簡単に見つかります。

- マイルが貯めやすい

- ホテル宿泊がお得

- ガソリン給油がお得

目的にピッタリのクレジットカードを増やすことで、あなたのカードライフはきっと更に便利で快適になるでしょう。

ハードユーザーほど複数持ちが基本

このようにカードが使用不能になる原因は様々です。そう頻繁には起こらないのですが、それだけにイザそうなった時のショックは相当なもの。

買物ができないだけならまだしも、ホテルに泊まれない、大切な取引ができないなんてことになっては目も当てられません。

そしてこういった不測の事態に対しては、いずれも予備のカードを持つしか対応のしようがないのです。万が一のことを考えれば、ハードユーザーほど複数持ちが基本だというのは納得のいく話ですね。

クレジットカード複数持ちの注意点!審査に与える影響と通りやすくするコツ

クレジットカード複数持ちの注意点をまとめておきたいと思います。いくらクレジットカード複数持ちがおすすめだからといっても、手当たり次第に審査を申し込むのは考えもの。使わないカードが増えればデメリットも増えてしまいます。

同時に複数の審査を申し込まないこと

絶対に避けて頂きたいのが、複数のクレジットカードを同時に申し込むことです。

時間があるとつい一気に申し込みたくなりますが、実はこれが審査落ちに繋がります。短期間に多数の審査を受ける「多重申し込み」はブラック同様警戒対象で、多重債務や不正使用を疑われて軒並み審査に落ちてしまうのです。

一度こうなると、半年間はカード審査に通らない状態が続きます。「申し込みブラック」は初心者にありがちなミスですので気をつけてくださいね。

キャッシング枠なしの方が審査には通りやすい

またクレジットカードを申し込む際には、キャッシング枠の設定にもご注意ください。クレジットカードの申込書では、ショッピング利用枠とキャッシング利用枠、それぞれの希望額を申告するようになっています。

キャッシング枠・・・キャッシング(借入)に使える金額の上限

この内キャッシングは貸金業法が関係するため、審査基準のハードルが若干上がると言われています。

特に必要がなければ、キャッシング枠は0円もしくは最低の10万円で申し込む方が審査には通りやすいでしょう。

休眠カードは紛失や盗難に気づきにくい

でも年会費無料のカードなら次々申し込んでいいのかというと、決してそうではありません。目的に合致したカードを選ばないと段々使わなくなり、そのうち休眠カードになってしまうのがオチだからです。

こういったクレジットカードを持つことは、セキュリティ上も好ましくありません。休眠カードは紛失や盗難に気づくのも遅れがちで、不正使用の被害に遭うリスクが高いからです。

利用明細の不審な点に気づけず放置していると、カード会社の補償を受けれず自腹を切るはめになりますよ。

使わないクレジットカードの限度額も他審査に影響する

また全然使っていないカードでも、他のカード審査や金融審査に影響するってご存知でしたか?特にキャッシングには総量規制という厳しいルールが課せられており、年収の三分の一以上の借入額は設定できないことになっています。

つまり年収300万円の人なら、貸金業者からは合計100万円までしか借りれません。例えば以下5枚のクレジットカードを持っているとしたら、使う使わないにかかわらず、キャッシング可能枠は合計100万円です。

Bカード:キャッシング枠10万円

Cカード:キャッシング枠20万円

Dカード:キャッシング枠30万円

Eカード:キャッシング枠30万円

もしもこの人がどこかでカードローンを申し込んで落ちたとしたら、これが原因かもしれません。上記ではキャッシング枠について説明しましたが、ショッピング枠においても使っていないクレジットカードの枠が審査に影響します。

使わないクレジットカードは解約すべき

このようなこともあるので、使わなくなったクレジットカードは解約して、整理することをおすすめします。

死蔵カードは何枚保有していてもメリットがないどころか、損害を被る危険性すらあるのです。クレジットカード複数持ちは、目的別に使い分けて有効活用しない限り、十分なメリットを得ることはできません。

返済能力に問題がなければ何枚でも持てる

クレジットカードは返済能力に問題がなければ、何枚でも持つ事ができるのです。2016年のJCBの調査結果で国内のクレジットカード平均保有枚数が3.2枚というデータもあります。

ただし、先ほどもご説明した通り、例え使っていないクレジットカードでも「いつでも利用できる状態」である限り、返済能力を超えない範囲内でのクレジットカード発行となりますよ。

年会費も考えて目的別にカードを選ぶ

またクレジットカードを複数持つようになれば、年会費のことも忘れないでくださいね。初年度無料のカードも次年度からは年会費の引落しが始まります。

ゴールドカードは特典も豊富ですが、こういったステータスカードを何枚も持てば、年会費の支払いも負担になります。

以下は年会費の相場を表にしたものですが、ゴールド以上は審査も厳しく10,000円の年会費も珍しくありません。

| カードのグレード | 年会費の相場 | 入会条件 |

|---|---|---|

| スタンダード | 0円~ | 18歳以上 |

| ゴールド | 2,000円~ | 通常20歳以上 |

| プラチナ | 20,000円~ | 通常は招待が必要 |

年会費の高いカードはメリットも多いのですが、1枚あれば十分です。サービス拡充については、年会費無料もしくは年会費の安いスタンダードカードで補うのがリーズナブルです。

クレジットカード複数持ちはあなたのカードライフをより豊かにします

クレジットカードは1枚持ちよりも複数持ちがお勧めです。緊急時も対応でき、サービスや特典を充実できるからです。

ただ枚数が多ければいいというものではありません。重要なのは利用先や目的に応じたカードの使い分けです。

上手な使い分けができるかどうかは、目的に合致したカードの選択にかかっています。あなたも賢く選んで、上手にクレジットカードを使い分けてくださいね。