クレジットカードお役立ち情報

おすすめクレジットカード比較【2020年】ジャンル別厳選12枚

投稿日時:2020.09.25

クレジットカードを作ろうと思っても種類が多すぎて、どのクレジットカードを選べばよいか迷っている方の為に、ジャンル別におすすめのクレジットカードを厳選しました。

クレジットカードは種類によって、使う場所・目的・個人のライフスタイルでお得度が大きく変わります。

たとえ基本還元率が平凡なカードでも、特定店舗で割引が受けられたり高還元になるなど、特定分野において力を発揮してくれるカードが多いのです。

つまり一番のおすすめのクレジットカードは、ライフスタイルに合ったカードということになりますね。

また、クレジットカードを比較する際注目すべき項目もご案内しますので、是非確認頂き自分のライフスタイルに合った最強のクレジットカードで日常をお得に楽しんでくださいね。

メインにおすすめの高還元クレジットカード

最初に数あるクレジットカードの中から、還元率が高くメインカードとしての利用におすすめのクレジットカードを厳選してご紹介します。

クレジットカードはライフスタイルに合ったカードを選ぶことがより重要ですから、タイプ別におすすめのカードを案内していきますね。

お急ぎの方のメインに一押し!最短5分で即時発行三井住友カード

初めてクレジットカードを作る方や、メインカードをお探しの方におすすめのカードが、安心と信頼の三井住友カードです。

このカードは、最短5分で即時発行して貰えますので、お急ぎの方にもおすすめの1枚ですね。

即時発行後、Apple Pay(アップルペイ)やGoogle Payですぐに利用頂けます。

このカードは海外旅行保険も付帯しますし還元率も高い為、メインとして申し分ありません。

コンビニやマクドナルドでポイント5倍(還元率2.5%)と高還元で利用頂ける上に、選んだ3店舗で常にポイントが2倍になるなど、還元率も高くお得なクレジットカードでもあります。

しかも今なら20%還元と大変お得なキャンペーンが開催されてますから、このお得な機会に要チェックの1枚ですね。

| 年会費 | 無料 |

|---|---|

| スペック |

・基本還元率0.5% ・コンビニとマクドナルドで2.5%還元 ・最高2,000万円の海外旅行保険付帯 ・海外ショッピング保険:最高100万円 ・iD追加可能 |

基本還元率が高いカードをお探しの方にはJCB CARD W

JCB CARD Wは一定のステータスを誇るJCBのプロパーカードです。

年会費無料で信頼あるプロパーカードが持てる点も魅力ですが、基本還元率が1%と高くトータルバランスが大変優れたハイスペックカードという点においても、おすすめですね。

何よりJCBは旅行関連特典が大変充実していて、様々な国のショップやレストランを優待価格で楽しめる「たびらば」や、国内ホテルで優待が受けられる「JCB優待」など、魅力ある特典が多数利用頂けます。

会員専用のJCBプラザラウンジではドリンクサービスが無料、現地で困った時など日本人スタッフが色々とサポートしてくれるなど海外旅行の心強い味方となってくれるでしょう。

また、JCBのパートナー店であるAmazon(アマゾン)やセブンイレブン、ワタミグループなどで利用した場合、還元率はなんと2%までアップします。

JCB CARD Wは還元率が高いだけでなく、旅行関連優待が大変豊富なクレジットカードですから、旅行好きの方に一押しですよ。

| 年会費 | 無料 |

|---|---|

| スペック |

・39歳以下の方限定 ・基本還元率1% ・パートナー店で還元率アップ ・海外旅行保険:最高2,000万円 ・海外ショッピング保険:最高100万円 ・たびらば優待 ・JCB優待 ・JCBプラザラウンジ ・QUICPay追加可能 |

女性に一押し!JCB CARD W plus L

女性の方には JCB CARD W plus Lがおすすめですね。基本スペックは先にご紹介したJCB CARD Wと変わりませんが、 JCB CARD W plus Lは女性に嬉しい以下のサービスが利用頂けます。

- 女性疾病保険

- お守リンダ

- LINDAリーグ

女性疾病保険やお守りリンダは、とても低価格で女性をサポートしてくれる心強い味方ですから、安価な保険をお探しの女性にピッタリのサービスですよ。

また、女性の綺麗を応援してくれるLINDAリーグでは、最新のコスメ情報もチェックできますし、カード利用で豪華プレゼントが当たるチャンスがあるなど、女性に嬉しい特典満載です。

勿論、「たびらば優待」など旅行をお得に楽しめる特典も利用頂けますので、旅行好きの女性や年会費無料&高還元カードをお探しの女性に、自信を持っておすすめできる1枚ですね。

| 年会費 | 無料 |

|---|---|

| スペック |

・39歳以下の方限定 ・基本還元率1% ・パートナー店で還元率アップ ・海外旅行傷害保険:最高2,000万円 ・海外ショッピング保険:最高100万円 ・たびらば優待 ・JCB優待 ・JCBプラザラウンジ ・QUICPay追加可能 |

審査が不安な方におすすめ!審査の間口が広いクレジットカード

クレジットカードには審査があり、審査に通過しないとカードを持つことができません。ここからは、お得なクレジットカードの中でも、審査が不安な方におすすめのクレジットカードをご紹介していきましょう。

年会費無料で優待豊富!ライフカード

ライフカードは審査が不安な方におすすめのお得なクレジットカードです。クレジットカードの審査は、消費者金融系<流通系カード<石油系カード<信販系カード<銀行系カードの順に審査の難度が上がっていきます。

ライフカード株式会社の親会社は消費者金融アイフルですので、審査ハードルが低い消費者金融系のカードに属します。消費者金融系カードはメイン事業がキャッシングですから、利用する方に対する審査ハードルを低めに設定しているのです。

また、ライフカードは年会費無料の上に誕生月はポイント3倍(還元率1.5%)の高還元、その上お出かけに役立つ優待が多数利用できる大変お得なクレジットカードですよ。

ライフカードがあればレジャー施設やホテルなどを優待価格で利用できますから、幅広いシーンでお得を追及している方にもおすすめの1枚ですね。

| 年会費 | 無料 |

|---|---|

| スペック |

・基本還元率0.5% ・初年度ポイント1.5倍(還元率0.75%) ・誕生月ポイント3倍(還元率1.5%) ・優待豊富 |

年会費無慮のハイスペックカード!VIASOカード

VIASOカードも審査の間口が広い為、クレジットカード審査に不安がある方にはおすすめの1枚です。

このカードのスゴイところは、年会費が無料なのにも関わらず充実した海外旅行保険が付帯するなどスペックが高い点です。

更にETC料金や携帯電話料金、インターネットプロバイダー料金が常にポイント2倍の高還元ですから、これらの出費が高い方にもおすすめの1枚ですね。

最短翌翌営業日に発行が可能ですから、お急ぎの方にもおすすめの1枚です。

| 年会費 | 無料 |

|---|---|

| スペック |

・基本還元率0.5% ・ETC、携帯電話、プロバイダー料金ポイント2倍(還元率1%) ・最高2,000万円の海外旅行保険付帯 ・最短翌営業日に発行可能 |

過去に延滞履歴がある方におすすめ!アメックス・グリーンカード

アメックスは持ってるだけで一目置かれるほどの高いステイタスを誇りますから、審査が厳しいと思っていらっしゃる方が多いのではないでしょうか。

ところがこのアメックス、意外にも過去に延滞履歴があって審査が不安な方にこそ、おすすめのクレジットカードなのです。アメックス・グリーンカードは外資系のクレジットカード会社の為、過去の履歴(クレヒス)よりも現在の状況を重視する傾向にあります。

アメックス本土のアメリカは再出発を応援する風土が強く、日本のカード会社に比べて過去の履歴をそこまで注視しません。ゆえに延滞履歴が過去にある方でも今現在延滞中でなく定職についている方なら、審査に通過する可能性が高いのです。

入会しやすいわりに一目置かれるほどの高いステータスがアメックス最大の魅力ですね。

アメックスは同伴者1名も無料で利用できる空港ラウンジサービスや、アジアを中心としたホテルやショップを優待価格で楽しめる「LIVE THE WORLD」など旅行関連特典やエアポートサービスが大変充実していますので、グローバルに活躍しているビジネスマンの方にもおすすめですよ。

また、他のカード会社よりもコールセンターが繋がりやすいので、安心して利用頂けますし、返品にお店が応じてくれない際アメックスに返品すれば代金を肩代わりしてくれる「リターンプロテクション」など、アフターサービスが手厚い点もステイタスカードならではの魅力と言えるでしょう。

| 年会費 | 12,000円(税別) |

|---|---|

| スペック |

・同伴者1名まで無料の空港ラウンジサービス ・手荷物無料宅配サービス ・エアポート送迎サービス ・無料ポーターサービス ・最高5,000万円の海外旅行保険付帯 ・最高5,000万円の国内旅行障害保険付帯 ・最高500万円のショッピング保険 ・アメリカンエキスプレス・コネクト ・リターン・プロテクション ・ポイントは実質無期限 |

ゴールドカードでおすすめのクレジットカード!目的別に厳選紹介

ここからはステータスカードを持ちたい方におすすめの、上級カードであるゴールドカードをご紹介していきますね。低年会費で持てるゴールドから、プラチナカードクラスのゴールドカードまで、目的別におすすめのゴールドを厳選してご紹介します。

格安でゴールドを持ちたい方におすすめ!MUFGカードゴールド・アメックス

少しでも安い年会費でゴールドカードを持ちたい方におすすめなのが、MUFGカード・ゴールド・アメリカン・エキスプレス・カードですね。このカードは年会費初年度無料、次年度以降もなんと1,905円(税別)の低価格で持てるゴールドカードなのです。

こんなにも低価格なのにも関わらず、国際線利用時に使える空港ラウンジサービスやアメリカン・エキスプレス・コネクトなどの優待も利用できる為、格安でゴールドカードを持ちたい方には一押しですよ。

また、海外利用はポイント2倍、初年度はポイント1.5倍などアメックスブランドだけの特典もありますし、三菱UFJ銀行の時間外ATM手数料無料などの銀行系ならではのサービスも付帯しますから、メインバンクを三菱UFJ銀行にしている方にもおすすめの1枚ですね。

| 年会費 | 1,905円(税別) |

|---|---|

| スペック |

・国際線空港ラウンジ無料 ・最高2,000万円の海外旅行保険付帯 ・最高2,000万円の国内旅行傷害保険付帯 ・国内航空便遅延保険付帯 ・海外利用ポイント2倍 ・アメリカン・エキスプレス・コネクト |

個人事業主の方に一押し!オリコEX Gold for Biz

個人事業主(自営業)の方にはオリコEX Gold for Biz (エグゼクティブ ゴールド フォービズ)がおすすめです。個人事業主様用と法人用の2種類から選ぶことができ、審査の間口が広い為、起業したての事業主様でも持ちやすい法人カードです。

年会費もわずか2,000円(税別)と大変リーズナブルにも関わらず、年会費以上の価値あるサービスが多数利用できるハイスペックカードですよ。利用できる優待が大変豊富で、ブランドによって優待内容は異なります。

VISAブランドなら、全国各地のレストランを10%OFFなどで楽しめるVisaビジネスグルメオファーや、事務用品などを優待価格で楽しめるVISAビジネスオファーなど、ビジネスに役立つ優待が勢ぞろいです。

Mastercardブランドを選択した場合でも、レストランコースメニューが1名無料になるダイニングby招待日和や、オフィス用品を優待価格で購入できるMastercardビジネスアシストなど、接待やビジネスに役立つ優待が多数利用頂けます。

更には空港ラウンジ無料サービスや最高2,000万円の海外旅行保険が付帯するなど、出張に役立つサービスも付帯し、法人クレジットカードにも関わらず、還元率最大1.1%と高還元な点も魅力ですね。事業主様に役立つこと間違いなしの1枚と言えるでしょう。

| 年会費 | 2,000円(税別) |

|---|---|

| スペック |

・空港ラウンジサービス ・最高2,000万円の海外旅行保険付帯 ・最高1,000万円の国内旅行傷害保険付帯 ・最高100万円のショッピング保険 ・ビジネスに役立つ優待豊富 (ブランドで優待を選べる) ・会計ソフトfreeeが2ヶ月分無料 ・ETCカード複数枚発行可能 |

ステータスで選ぶならアメックス・ゴールドカード

ステータスカードが欲しい方なら、アメックス・ゴールドカードが一押しですね。世界的に認知度も高く別格のステータスを誇るカードにも関わらず、入手しやすい点も魅力の1つです。

レストランコース料理が1名無料になる招待日和や、世界のVIPラウンジが利用できるプライオリティパス、世界70ヶ所以上の提携ホテルに2泊以上すればゴルフが1ラウンド無料になるプリファード・ゴルフや参加世界のホテルを75米ドルOFFで楽しめるザ・ホテル・コレクションなど、付帯サービスも一流ですよ。

ちなみにこれらのサービス全てをあわせると8万円以上の価値がありますから、アメックス・ゴールドカードは年会費以上の価値がある費用対効果も十分高いお得なカードとも言えますね。

また、家族カードが1枚無料で発行できますから、既婚者の方にも一押しですよ。家族カード会員の方も本会員と同様のサービスが受けられますから、家族カードなら先にご紹介したサービスが無料で利用でき、夫婦でのお出かけに活躍してくれること間違いなしです。

| 年会費 | 年会費29,000円(税別) |

|---|---|

| スペック |

・空港ラウンジ同伴者1名も無料 ・最高1億円の海外旅行保険付帯 ・最高5,000万円の国内旅行傷害保険付帯 ・最高500万円のショッピング保険 ・リターン・プロテクション ・キャンセルプロテクション ・アメリカンエキスプレスコネクト |

お急ぎの方要チェック!即日発行可能なおすすめクレジットカード

急な海外出張などでクレジットカードが早く手元に欲しいという方に是非ともおすすめなのが、即日発行に対応しているクレジットカードです。

ここからはクレジットカードを今すぐに手に入れたいと思っている方におすすめのクレジットカードを厳選して2枚ご紹介しますね。

ETCカードも急いでる方におすすめ!セゾンカードインターナショナル

クレジットカード本体だけでなくETCカードの発行もお急ぎの方には、セゾンカードインターナショナルがおすすめです。

ETCカードも即日発行に対応しているカードは希少で、一般的に即日発行に対応しているクレジットカードでもETCカードだけは後から郵送される為、本体カードは即日手に入れられてもETCカードは後日受取りとなります。

その点セゾンカードインターナショナルなら、カード本体だけでなくETCカードも即日発行に対応してくれますから、ETCカードをお急ぎの方に一押しなのです。

セゾンカードインターナショナルは、年会費無の上にお出かけをお得に楽しめる優待が豊富で大変お得なクレジットカードですよ。利用できる優待の一部を抜粋して少しご紹介しておきますね。

- ガスト:キッズプレートやドリンクバー優待価格

- カラオケ館:30%OFF

- ピザーラ:最大500円OFF

- 中納言:料理代10%OFF

- 鉄板焼ひかり:10%OFF

- 日本料理 浮橋:10%OFF

- 京急油壺マリンパーク:10%OFF

- 極楽湯グループ:入館料優待価格

- 群馬サファリパーク:入園料300円OFF

セゾンカードの優待は数が大変多いので全て紹介しきれませんが、グルメ・レジャー・トラベル・ショッピング等、様々な分野で利用できますから、この特典だけでも持っておく価値があるぐらいです。

また、西友やLIVINを第1・第3土曜日5%OFFで利用できたり、有効期限がない永久不滅ポイントという点も、このカードの魅力の1つですね。

| 年会費 | 無料 |

|---|---|

| スペック |

・基本還元率0.5% ・セゾンポイントモールでポイント最大30倍 ・ETCカードも即日発行可能 ・永久不滅ポイント運用サービス |

電子マネー&高還元でおすすめのクレジットカード

最後に年会費が無料のクレジットカードの中でも、電子マネー関連サービスが豊富な高還元カードを厳選してご紹介していきます。クレジットカードだけでなく電子マネーもあわせて利用したい方は是非チェックしてみてくださいね。

少額決済が多い方におすすめ!Orico Card THE POINT

Orico Card THE POINT(オリコカード・ザ・ポイント)は少額決済が多い方におすすめの高還元カードです。このカードは年会費無料で持てる上に、基本還元率が1%、入会半年間は2%の高還元で利用頂けます。

クレジットカードには利用ごとにポイントが付与されるカードと、月の累計金額に対してポイントが付与されるカードがあり、利用ごとにポイントが付与されるカードは毎回端数が切り捨てられる為、少額決済が多い方には不利なのです。

また、1,000円単位でポイントが付与されるカードと100円単位でポイントが付与されるカードでも、端数のことを考えると100円単位でポイントが付与されるカードの方が有利になります。

その点Orico Card THE POINT(オリコカード・ザ・ポイント)なら、月の累計額に対して100円単位でポイントが付与されますので、端数が無駄にならず、少額決済が多い方に有利なポイントプログラムですよ。

更に、電子マネーiDとQUICPayがダブル搭載されてる点も魅力の1つですね。電子マネーはかざすだけで決済ができ、カード決済よりも手軽ですから、コンビニなどで小銭を使うときなどに役立ちます。

また、貯まったポイントもリアルタイムでAmazonギフト券などに交換できますので、ポイントの使いやすさも魅力の1つと言えるでしょう。

| 年会費 | 無料 |

|---|---|

| スペック |

・基本還元率1% ・入会6カ月間2%還元 ・電子マネーiD搭載 ・電子マネーQUICPay搭載 ・ポイントはリアルタイムで交換可能 ・オリコモールで+0.5~15%加算 |

Suicaを利用する方に一押し!ビックカメラSuicaカード

ビックカメラSuicaカードは、Suicaが標準搭載されている上に、Suicaへのチャージでポイントが3倍(還元率1.5%)も獲得できる高還元カードです。

このカードは電子マネーSuicaを利用する方に一押しのクレジットカードですね。貯まったポイントはJRE POINT加盟店で1ポイント1円としてそのまま利用できる上に、1ポイント1円としてSuicaにチャージして利用できますので、Suicaを利用する方にはメリットの大きい1枚です。

さらにビックカメラSuicaカードは、年に1度でも利用すれば年会費無料ですから実質無料で利用できますし、基本還元率も1%と高還元な点も魅力的ですよ。

定期券の購入やSuicaオートチャージでもポイントを3倍(還元率1.5%)獲得できますから、通勤や通学でJRを利用する方にもおすすめのクレジットカードですね。

| 年会費 | 無料 |

|---|---|

| スペック |

・基本還元率1% ・電子マネーSuica搭載 ・ポイントは1ポイント1円でSuicaチャージ可能 ・ビックカメラで最大11.5%還元 ・最高500万円の海外旅行保険付帯 ・最高1,000万円の国内旅行保険付帯 |

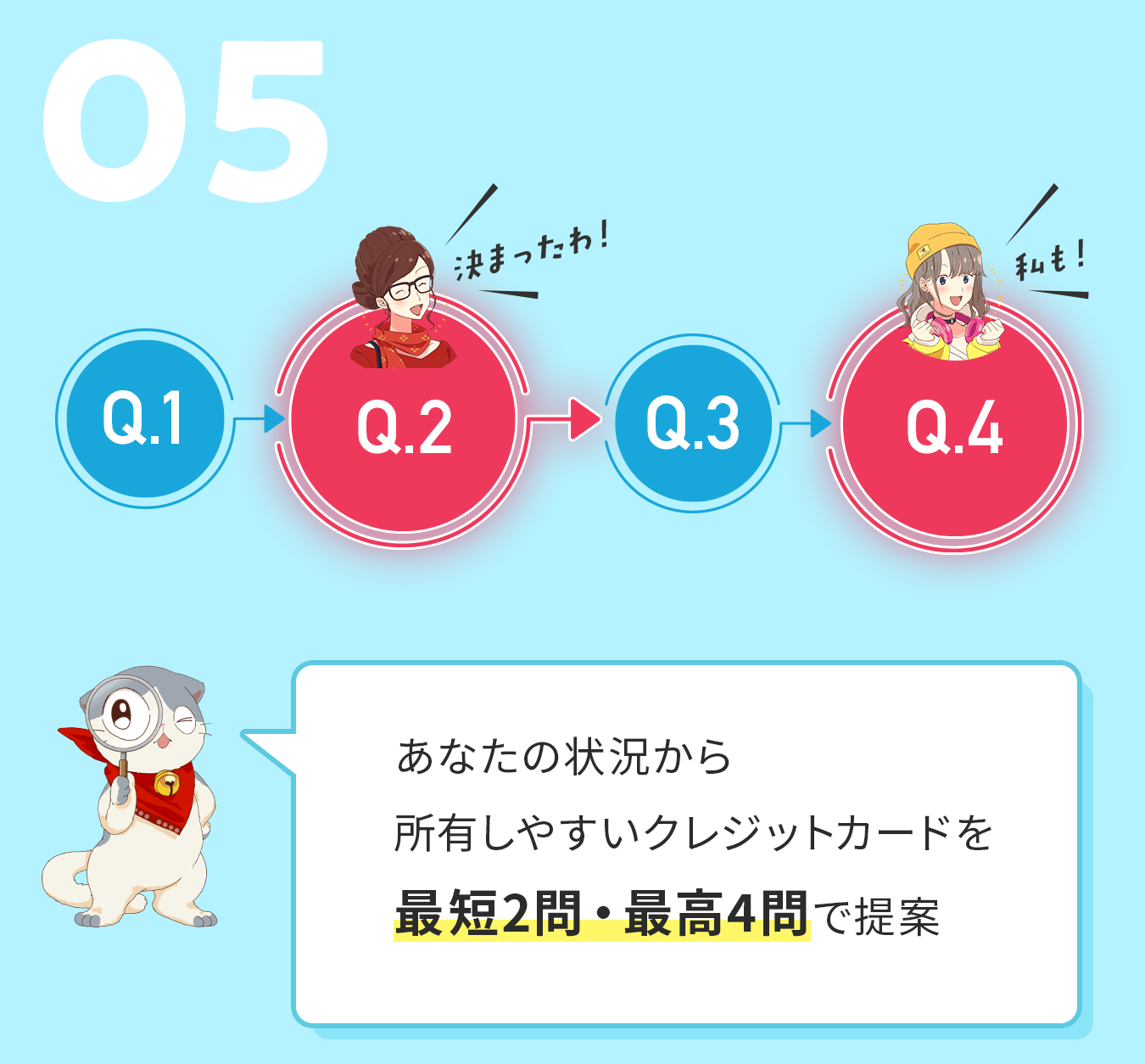

クレジットカードを比較する際のポイント!クレジットカードの選び方

自分に最良のクレジットカードを選ぶには、クレジットカードの付帯サービスについて知ることから始まります。付帯サービスも年会費も種類によって様々です。

クレジットカードは特定のサービスに対して顧客に還元する仕組みとなっている為、還元率、コスパ、優待内容、付帯保険、マイル還元、付帯サービス、カード発行のスピード、これら全てのサービスが網羅されたクレジットカードは存在しません。

ですから、目的と自分のライフスタイルに合ったクレジットカードを選んで利用する事が、お得に繋がる第1歩となるのです。

クレジットカードを比較する際注目すべきポイント

クレジットカードを比較して選ぶ時には、是非以下の4つの要素に注目してみてください。

- 年会費

- 還元率

- 付帯保険

- 特典内容

この4つに注目しながら自分のライフスタイルに合ったカードを選べば、きっと自分にとって最良のクレジットカードを見つけることができますよ。

クレジットカード選びで注目すべき4つの要素について順に詳しく解説していきますね。

クレジットカードの年会費

クレジットカードの年会費はカードのグレードによっても大きな差があります。年会費が高くなればなるほど、付帯サービスも充実していくのです。

高い年会費が必要な上級カードでも、特典内容が魅力的、または自分が利用したいサービスが付帯するなら、十分に契約する価値があると言えるでしょう。

上級カードは予約がなかなか取れない席を確保できたり空港ラウンジが利用できるなど、一般カードにはない付加価値のあるサービスが利用できるからです。

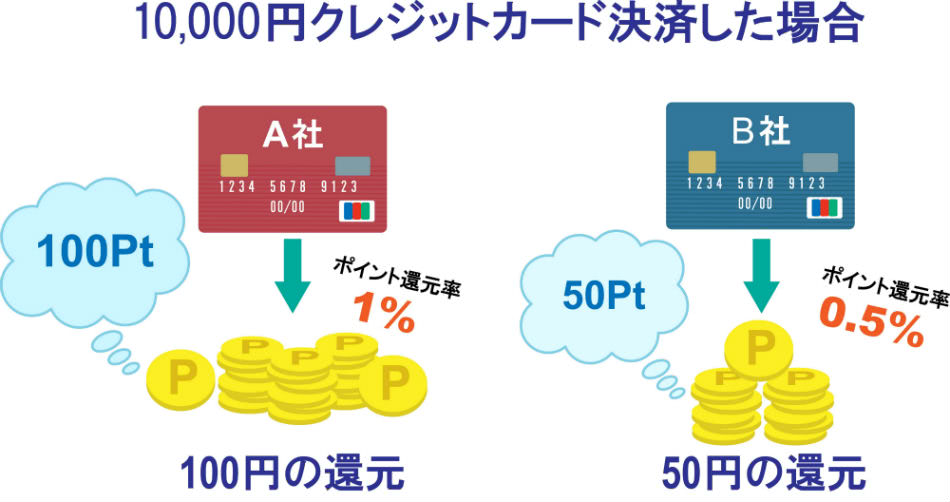

クレジットカードの還元率

還元率とは、クレジットカードを利用した金額に対して獲得できたポイントが、1ポイントあたり何円で利用できるのかを算出したものです。100円利用して1円分のポイントを獲得できれば、還元率は1%となります。

- 100円利用につき1円分のポイント:還元率1%

- 200円利用につき1円分のポイント:還元率0.5%

還元率は高いに越したことはありませんが、基本還元率(どこで利用しても適用される還元率)が平凡なカードでも、特定店舗ではポイント3倍などと高還元となるカードも多いですよ。

たとえ基本還元率が標準のカードでも、自分が一番よく利用する店舗で高還元を叩き出したり割引特典が利用できるなら、自分にとっての高還元カードとして選ぶ価値がありますね。

ほとんどのクレジットカードの基本還元率が0.5%ですので0.5%が標準値となり、これより還元率が高ければ高還元カードと言えるでしょう。

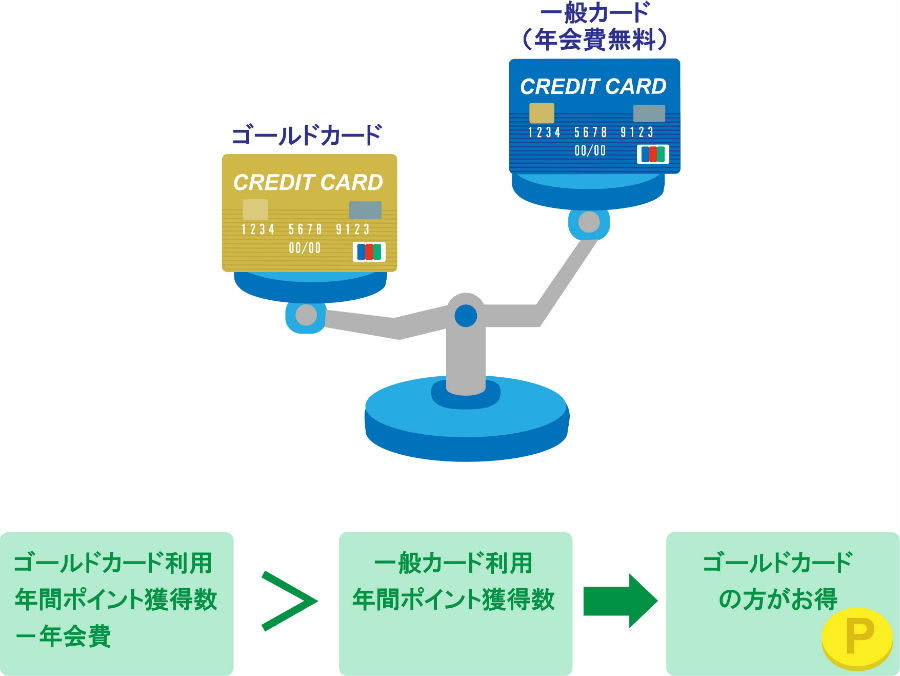

損益分岐点を考えてみる

ある程度の利用があるなら年会費有料のカードの方がお得なケースもありますよ。楽天カードを例にしてご紹介しますね。年会費無料の楽天カードは楽天市場での還元率が3%、年会費2,000円の楽天ゴールドカードの楽天市場での還元率は5%です。

この2枚のカードの楽天市場での還元率の差は2%です。楽天市場で年間10万円買い物をすれば2,000ポイント獲得できますから、年会費の差は埋められます。

つまり楽天市場で年間10万円以上利用する方なら、年会費を払ってでも楽天ゴールドカードの方が有利になるということですね。

普段あまりクレジットカードを利用しない方には年会費無料のクレジットカードからスタートしてみることをおすすめしますが、ある程度利用している方なら、年会費有料のカードも選択肢に加えてみてはいかがでしょうか。

クレジットカードの付帯保険

クレジットカードには海外旅行向けの保険が付帯しているクレジットカードも存在していて、付帯保険つきカードは海外旅行には必携と言えるでしょう。

海外旅行保険が付帯しているクレジットカードを持っていれば、海外旅行先での病気になってしまったりケガをしてしまっても、治療費をカバーしてくれます。

クレジットカードの保険は、カードを複数持っていれば補償額も合算できて強化できますよ。海外の医療費はとても高額です。

万一の事態に備えて海外旅行へ出かける方は海外旅行保険が付帯するクレジットカードを持って損害に備えるようにしましょう。

また、海外旅行保険以外にも、クレジットカードにはカードで購入した商品の盗難や破損を補償してくれるショッピング保険や、国内旅行傷害保険など、様々な付帯保険がありますので、カード選びの際は是非チェックしてみてくださいね。

クレジットカードの特典内容

クレジットカードには様々な特典が付帯していて、クレジットカードを持てば得られるサービスが多数あります。カードによって利用できる特典は様々です。

例えば、レジャー施設やホテルを優待価格で楽しめる特典、特定店舗を割引価格できる特典、ロードサービスなど多岐にわたります。

上級カードなら種類にもよりますが、以下のようにグレードの高いサービスが利用頂けますよ。

- 24時間365日対応のコンシェルジュサービス

- 空港ラウンジ無料サービス

- レストランコース料理が無料になるサービス

- ホテルの上級会員になれるサービス

利用したいサービスがあるのなら、年会費を差し引いても十分に魅力があるのがクレジットカードの特典内容なのです。

例え還元率が低いカードでも、特典内容で十分に日常生活をお得に送ることができますし、年会費がかかるカードでも、特典内容が年会費の価値を大きく上回るケースが多々ありますので、特典内容は要チェックの項目ですね。

ライフスタイルに合ったクレジットカードを選んで利用することがお得の第1歩

クレジットカードは、特定分野のサービスに対して会員に還元する仕組みとなっている為、全ての分野が№1のカードは存在しません。ですから、自分がよく利用する店舗で割引きが利用できたり還元率が高いなど、繰り返しになりますがライフスタイルにあったカードこそが、あなたにとっての最強のクレジットカードと言えるのです。

目的によっても最強カードは異なりますし、最強のクレジットカードは人それぞれです。今回ご紹介したおすすめクレジットカードの中で、目的にあったカードが見つからなかった方は、目的別におすすめのクレジットカードも是非チェックしてみてくださいね。

こちらでは様々な目的に合わせて、その特定ジャンルにおいて最も力を発揮してくれるクレジットカードを厳選してご紹介しています。確認頂ければ、きっとあなたにとって最良の1枚を見つける事ができるでしょう。