クレジットカード基礎知識

クレジットカードとは!?クレジットカードの仕組みを分かりやすく解説

投稿日時:2020.09.24

クレジットカード利用に特に知識は必要ありません。しかしその仕組みを知れば、より上手にカードを使いこなすことができるでしょう。

しかしクレジットカードの仕組みは一般にわかりにくいと誤解されており、中にはカードを危険なもの・胡散臭いものだと思い込んでいる方も。これは何とも残念なことです。

そこでクレジットカードの仕組みを、一から分かりやすく徹底解説します。あなたもこの機会に、クレジットカードへの理解をより深めてみませんか?

クレジットカードの仕組みは超シンプル!カードに関する誤解を解く

仕組みなんて全然知らなくても、誰もが便利に使えるのがクレジットカードです。確かにこれでも十分なのですが、人に差をつけたいならワンランク上を目指しましょう。

正しい知識を身につければ、カードライフがこれまで以上にお得で便利になりますよ。

クレジットカードは後払いで商品を手に入れられるシステム

とはいっても、専門的な知識までは必要ありません。ここではクレジットカードの仕組みを、極シンプルにご説明したいと思います。

クレジットカードは代金後払いで、その場で商品やサービスを手に入れる事ができる仕組みとなっています。

その仕組みに関して今回登場するのは以下の3つの要素だけです。

- 店舗

- カード会社

- クレジットカード会員

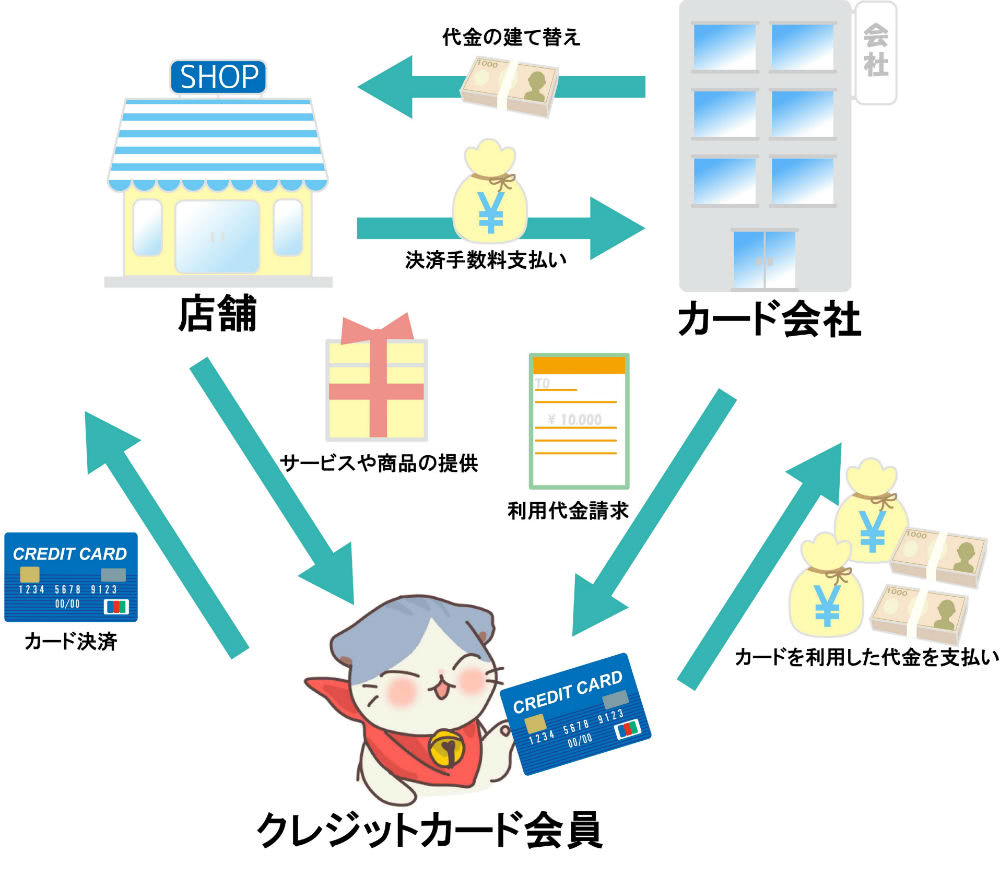

カード会員・店舗・カード会社の3者がシステムを支えている

このクレジットカード会員、店舗、カード会社という3者が、クレジットカードのシステムを支えています。クレジットカードの仕組みは下記のイラストを参考にしてみてください。

最初の「カード会員」が利用者である私たちですね。そして「店舗」は、実際に私たちがカードを利用するお店のこと。スーパーやコンビニのほか、飲食店やホテル、ネットショップなど全てのクレジットカード利用先を指しています。

最後の「カード会社」は、アメリカンエクスプレスや楽天カードといった、クレジットカードを発行している会社のことです。

実際にはVISAやJCBといったブランドを提供する会社も絡んでくるのですが、ここでは分かりやすく全て一括りに「カード会社」としてご説明することにします。

会員はカード会社と契約を結んでカードを利用する

まずは「カード会員」からご説明を始めましょう。私たちカード会員が現金を使わずに買物できるのは、カード会社と契約してプラスティックカードを発行してもらっているからですね。

具体的には、入会とカード発行は以下の手順で行われます。

- 1.カード会社に申し込む

- 2.規則を守ることを約束する

- 3.審査を受ける

- 4.会員になってカードを受け取る

入会金やカード発行手数料は基本無料で、年会費無料タイプのクレジットカードなら、何年持ち続けても1円の費用もかかりません。

審査も極基本的なもので、現在働いていない方でも自分名義のクレジットカードを作ることは可能です。なおプラスティックカードは基本郵送されますので、上記の1.から4.までには通常2週間程度かかると思ってください。

カード規約はカード会社との大切な約束事

ところで先ほどの項目の中には、「2.規則を守ることを約束する」という一文がありました。これは普段見過ごされがちですが、実はクレジットカード利用において大変重要なものです。

あの細かいクレジットカード規約を端から端まで読む人はおそらく皆無でしょうが、ざっくりで構いませんから、一度は必ず目を通しておくことをおすすめします。

カード規約はどこをとっても大切なものですが、最も基本的なルールは「約束通りにお金を支払うこと」です。

カード会社が立て替えてくれるから現金なしで買物できる

カード会員がお店でキャッシュレスで買物できるのは、カード会社が代金を立て替えてくれるからなんですね。そしてこれは、会員が後でお金を払うことを約束していることが大前提なのです。

カード会社が立て替えてくれたお金は、後日あなたが指定した引落し口座からカード会社に支払われ、これでようやく実際の精算が完了します。

これをちゃんと実行できるかどうかがあなたの「信用」なんですね。入会時の審査とは、この信用度のチェックに他なりません。

なおこの「立て替え」というクレジットカードの基本機能は、一般に後払い方式とかポストペイ方式と呼ばれていますので、これも覚えておいてくださいね。

カード会員のメリット

- 現金を使わずカードで買物できる

- カード会員になるためのコストは不要(年会費無料の場合)

- 後払い方式なので精算は後日で構わない

ここまでご説明したカード会員のメリットをまとめると以上となりますね。

店舗はクレジット決済導入に対してカード会社に手数料を払う

ではクレジットカードの仕組みをお店側から見るとどうなるのでしょう?店舗もまた、カード会社と契約して加盟店となります。

ただしお店の場合、必ずカード会社に売上の一部を手数料として支払わねばなりません。

従ってお店がクレジット決済を導入するには、必ず一定のコストが必要です。この手数料は業種によっても異なりますが、一般に売り上げの1%~10%です。

手数料はかかるが加盟店にはそれ以上のメリットがある

コストをかけてでも加盟店になろうとするのは、クレジット導入がお店にとって以下のようなメリットをもたらしてくれるからです。

加盟店のメリット

- 確実に集金できる

- 売り上げアップ

- 集客効果

- 宣伝効果

クレジットカードを導入すると、売り上げ代金は確実にカード会社から支払われますから、お店は絶対に取りっぱぐれがありません。

またお客もより買いやすくなるので、着実に売り上げアップが見込めます。同時にクレジットカードの特典やキャンペーンによる集客・宣伝効果も期待できるでしょう。

こういったメリットと手数料のコストを秤にかけて、お店はカード会社と加盟店契約を結びます。

カード会社は店舗からの手数料で儲けている

最後に発行元のカード会社のメリットを見てみましょう。カード会社の収益は、各店舗から上がってくる手数料です。

またカード会員が支払うショッピングリボ払いやキャッシングの手数料(利息)も大切な収益の一部です。

カード会社はリボ払い利用を実に熱心に宣伝・勧誘しますが、これは一回払いよりも確実に儲けが多くなるからなんですね。

カード会社のメリット

- 店舗からの手数料が収益になる

- リボやキャッシングの利息も儲けの一部

そしてカード会社は、こうして得た収益の一部を、ポイントや付帯サービスとしてカード会員に還元しているのです。

クレジットカードの仕組みで損する人はいない

クレジットカードの仕組みについてのご説明は以上です。カード会員・店舗・カード会社、それぞれ3者3様のメリットがあり、決して損はしていないことがお分かり頂けたでしょう。

金額的な儲けが一番多いのは勿論カード会社ですが、残りの2者にもそれぞれにカードを使うメリットがありましたよね。

小規模なお店の中には、手数料が負担だという不満の声も聞かれますが、多くの場合それ以上の売り上げをもたらしてくれますし、ネットショップに至ってはカード決済なしでは成り立ちません。

カード会員なしではクレジットシステムは回らない

しかし自然と恩恵を受けやすい立場に立っているのが、他ならぬカード会員である私たちでしょう。何故なら会員がカードを使ってくれないことには、このシステム自体が回らないからです。

クレジットカードの仕組みを担っているのはカード会社と店舗ですが、それを実際に動かすのはカード会員なんですね。お店でクレジットカード入会を熱心に勧められるのも、入会キャンペーンで大量ポイントが貰えるのも、全てはこのためです。

クレジットカードの仕組みは、外から見ると不可解で複雑に見えますが、実は極めて解りやすい実利的な原則で回っているということがお分かり頂けたと思います。

初心者の方におすすめのクレジットカード4選

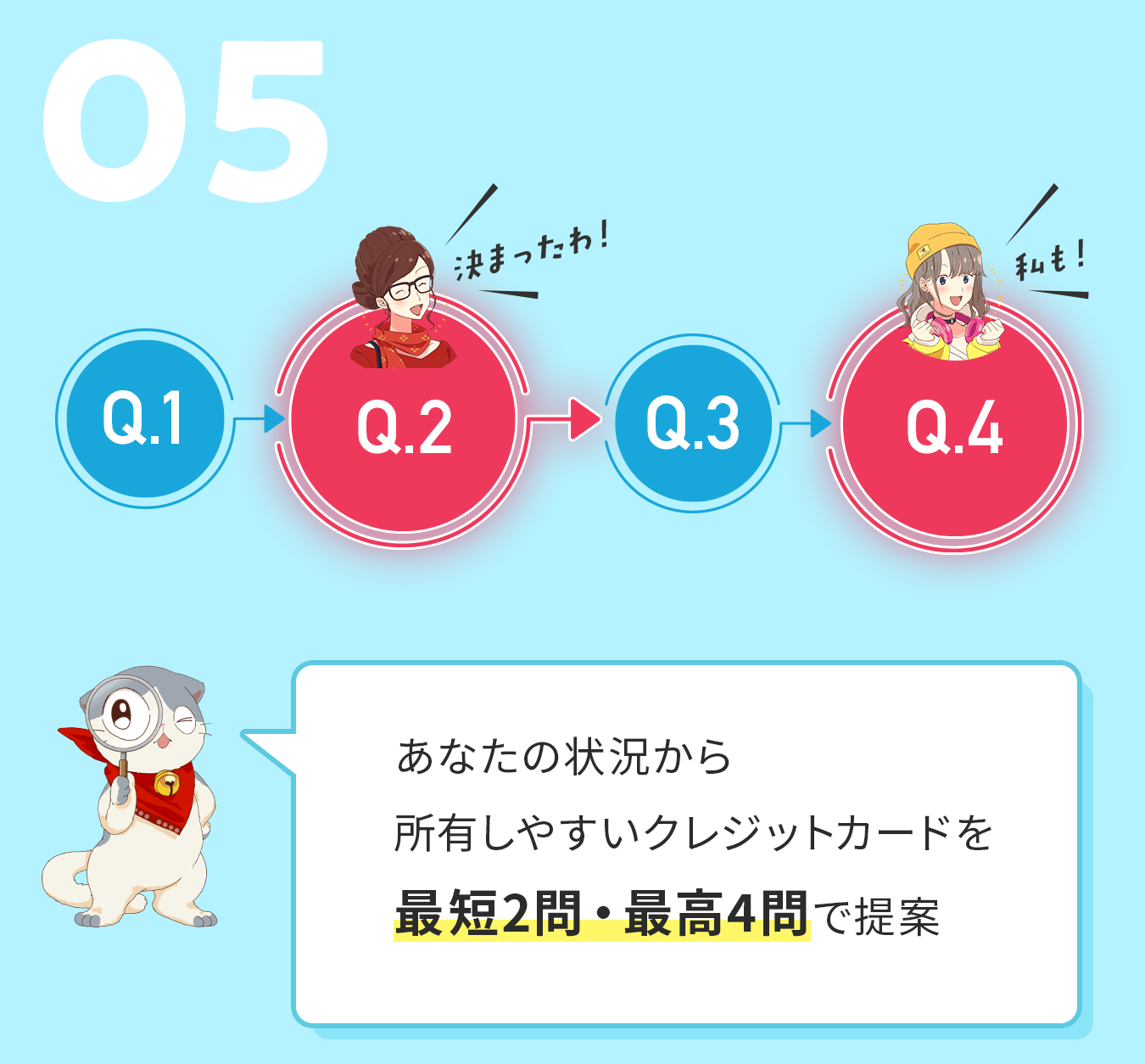

ここで、クレジットカード初心者の方におすすめのクレジットカードをご紹介しておきましょう。

ジャンル別におすすめのカードを厳選して紹介しますので、是非ライフスタイルにあったカードを選んで日常生活をお得に楽しんでくださいね。

年会費無料&高還元!JCB CARD W

年会費無料で一定のステータスカードをご希望の方にはJCB CARD Wがおすすめです。

JCB CARD Wはポイントも常に2倍(還元率1%)と高還元の上に、海外旅行保険や海外ショッピング保険が付帯するハイスペックカードでもあります。

セブンイレブンやAmazonでは2%もの更なる高還元で利用できる上に、優待が大変豊富なクレジットカードですから、様々なシーンで役立ってくれることでしょう。

旅行好きの方にも一押しのクレジットカードで、「たびらば優待」で世界中のショップやレストランを割引価格で楽しめたり、世界60カ所にある海外サービスの窓口(JCBプラザ)では観光に関する問い合わせや困り事などがあった場合、日本語でサポートして貰えるので、心強い味方となってくれます。

女性の方なら、JCB CARD W plus Lがおすすめですね。

40歳以上の方におすすめ!トータルバランスが優れた三井住友カード

先にご紹介したJCB CARD Wは39歳以下の方限定のカードですから、40歳以上の方なら三井住友カードがおすすめです。

三井住友カードは、ステータス・還元率・付帯保険どれも兼ね備えていて、トータルバランスが大変優れたクレジットカードですから、初心者の方におすすめの1枚です。

マクドナルドやコンビニでポイント5倍(還元率2.5%)で利用できたり、「ココイコ」サービス活用で、実店舗での決済でもポイントアップとなります。

また、海外旅行保険や海外ショッピング保険も付帯しますから安心して海外旅行にも出かけられますし、サポート体制も万全ですから初心者の方も安心して利用頂ける1枚です。

最短5分で即発行のサービスもありますから、申し込みしたその日のうちにApple PayやGooglePayですぐに利用できる点も魅力です。

低価格でステータスカードを持ちたい方にもおすすめの1枚で、メインカードとしても大活躍してくれることでしょう。

低価格でゴールドが欲しい方におすすめ!MUFGカード ゴールド

低価格でゴールドカードを持ちたい方には、MUFGカード ゴールドがおすすめですよ。年会費わずか1,905円(税別)と格安でワンランク上のゴールドカードを持つことができます。

メインバンクが三菱東京UFJ銀行の方にもおすすめのカードで、三菱東京UFJ銀行の時間外ATM手数料が無料になるなどの特典もあります。

空港ラウンジサービスも利用できますし、最短で翌営業日に発行が可能なゴールドカードですから、お急ぎの方にもおすすめですね。

ETCカードもお急ぎの方にはセゾンカードインターナショナル

カード発行をお急ぎの方には、最短即日発行に対応しているセゾンカードインターナショナルがおすすめですね。

このカードはカード本体だけでなくETCカードも即日発行に対応している貴重なカードで、おでかけに役立つ優待が大変豊富な点がおすすめポイントです。

このカードで利用できる優待の数が大変多いので、ここでは一部優待内容を抜粋してご紹介しておきますね。

- 和食中納言:10%OFF

- 鉄板焼 ひかり:10%OFF

- 日本料理「伊予路」:10%OFF

- 欧風ダイニングTanto:5%OFF

- のじまスコーラ:10%OFF

- 群馬サファリパーク:300円引き

- 京急油壺マリンパーク:10%OFF

- カラオケ館:30%OFF

- オリックスレンタカー:10~50%OFF

このように、セゾンカードインターナショナルがあれば日常生活をお得に楽しむ事ができます。ここでご紹介している優待はほんの一部で、利用できる優待はまだまだ沢山ありますよ。

ポイントは有効期限がない永久ポイントですし、年会費無料とは思えないほどの特典が利用できるお得なクレジットカードですから、初心者の方にはおすすめの1枚です。

クレジットカードの仕組みを知ればもっと便利に使いこなせる

カード会社、店舗、そしてカード会員の3者の立場から、クレジットカードの仕組みを簡単にご説明しました。初心者の方におすすめのカードもご紹介しましたので、次はカード会員の目線に立って、クレジットカードの仕組みやメリットを詳しく見ていきたいと思います。

クレジットカードは、後払い機能以外にも一体どのような利点をもたらしてくれるのでしょうか?

【支出管理】:カード明細書が家計簿代わりになる

もしもあなたが「クレジットカードをよく使う人=お金の管理が下手な人」という印象をお持ちなら、それは完全なる誤解です。

実際には、クレジットカードほど家計管理に役立つものはありません。お金のことをキチンとしたい人ほど、クレジットカードを最大限に活用するべきなのです。

何故なら家庭の支出をカード決済にすれば、カード明細書が家計簿として役立つからです。例えば以下のような支払いは全てクレジット決済が可能ですが、毎月カード明細を確認してダウンロードすれば、正確無比な家計簿が出来上がるでしょう。

- ネット通販

- スーパー

- コンビニ

- 百貨店

- ガソリン代

- 電話料金

- 公共料金

- 年金

- 自動車税

- 固定資産税

家計簿までは作らなくても、毎月の出費をまとめて自分の目で確認するだけでも、家計管理には大いに役立つに違いありません。クレジットカードを活用する事で家計簿を簡単につけられる無料アプリも是非活用してみてくださいね。

【支払い猶予】:実際の支払いは2ヶ月先になる

また支払い時期を調整できることも、クレジットカードの優れた機能の一つです。クレジットカードは後払い方式ですので、お店で買物をした時点では支払いはまだ実行されません。

あなたの銀行口座から実際にお金が引き落とされるのは、通常2ヶ月も先になります。レジでカードを出せば、外見上すぐ精算できているように見えますが、実は毎回以下のような手続きが行われています。

- 1.お店でカードで代金を支払う

- 2.カード会社が利用代金を請求

- 3.支払い口座から代金が引落される

カード会社が処理をする間、毎回こういったタイムラグが発生するんですね。この2ヶ月余りの支払い猶予期間は、カード会員にとっては大きなメリットです。

「税金の支払い期限が迫ってきたが持ち合わせが足りない!」例えばこんな時でも、クレジットカードがあれば納税できますよ。

今現金がなくても、その後2ヶ月の間に口座に入金できるなら、カードの引落しには十分間に合うからです。これなら税金の延滞金を支払わずに済みますね。

【ポイントプログラム】約1%分が財布に戻ってくる

ポイントプログラムもクレジットカードの大きな魅力ですよね。このためにカード入会を考える方も多いのではないでしょうか?

ただクレジットカードの基本の還元率は、実はビックリするほどの利率ではありません。しかもカード業界の現状は厳しく、還元サービスにも改悪が続いています。

獲得できるポイント数はクレジットカードによって異なりますが、基本還元率は0.5%が一般的ですが、一部1%ある高還元カードも存在します。以下に「100万円使った場合の獲得ポイント数」を比較してみましたのでご参照くださいね。

【100万円使った場合のポイント還元】

- 還元率1.0%のクレジットカード:1万円分のポイント

- 還元率0.5%のクレジットカード:5千円分のポイント

多くのポイントを貯めたいのなら、より還元率の高いカードを選ぶと同時に、なるべく現金決済を減らす工夫も必要です。

【加盟店優待】:買物やレジャーがもっとお得に

でも基本の還元率が今一つでも、加盟店を活用すれば節約効果は一気にアップします。還元率の高くなるお店なら、10%還元や5%割引といったカード優待も珍しくないからです。またそれ以外にも、お得なキャンペーンを随時実施中です。

優待店は以下の通り多彩ですから、毎日のお買い物だけでなく、お出かけやレジャーにもお得なチャンスがドッサリ!情報を定期的にチェックすれば結構な節約になるでしょう。

- 飲食店

- レストラン

- 居酒屋

- ガソリンスタンド

- 映画館

- カラオケ

- 温泉

- 旅館

- ホテル

- テーマパーク

【タイアップ特典】:サービス目的で入会したい

加盟店の特典よりもさらに密度が濃いのが、特定の企業とのタイアップサービスです。こういったクレジットカードはある機能に特化しており、それ目当てに入会する人が多いのが特徴です。

- 特定の鉄道利用に関する特典

- 交通系電子マネーのオートチャージ

- 買物でマイルが貯まる機能

- 特定のお店で大幅な割引やポイントアップ

- キャラクター関連カード

サービス内容も上記のように様々で、限定機能だけにそのカードには希少価値がありますよ。

【会員特典】:カード会員限定のメリットが嬉しい

一般的なクレジットカードにも、会員限定の特典がついています。内容はカードの種類によってそれぞれですが、一般に年会費の高いカードほど特典レベルも高くなるのが普通です。

しかし中には、年会費以上の価値ある特典も。時にはこういった「掘り出し物」も見つかりますから、やはり情報収集は欠かせません。以下がよく見られるクレジットカード特典の一例です。

- 海外・国内旅行傷害保険

- ショッピング保険など各種保険

- 空港ラウンジ無料サービス

- レストランやホテルなどの優待

自分にはこういった特典が必要ないという方には、コストのかからない年会費無料のシンプルなクレジットカードがおすすめです。

【ステータス】:ゴールドやプラチナでグレードアップ

最後にステータスについてご説明しましょう。ステータスもまた、クレジットカードには欠かせない機能の一つです。一般にはゴールドやプラチナといったランクが決め手となりますが、カード会社の種類もステータスを決める要素の一つです。

特に国際ブランド資格を持つ以下の3カード会社が発行するカードは評価が高く、プロパーカードと呼ばれて他とは区別されています。

- JCB

- American Express

- Diners Club

上記は厳密な意味でのプロパーカード発行会社ですが、これ以外にも評価の高いカード会社は幾つかあって、それぞれが安定した人気を誇っています。

ただステータスには関心のない実利派の方も多いので、年会費無料のカードでも決して恥ずかしがることはありません。仮にステータスの高いカードを持っていたとしても、見る人が見ないとその価値には気づいてもらえないのが普通です。

複数カードの使い分けで便利とお得が実現

このようにクレジットカードには多様な特徴があり、それぞれ目的や用途に合った使い方が想定できますね。1枚にこだわらず、複数のカードを持つ方がより合理的だということも納得していただけるでしょう。

例えばこのお店ではこのカード、海外旅行にはこのカードといった風に使い分ければ、1人で何通りもの便利とお得が味わえます。なお主に利用するカードをメインカード、それ以外をサブカードと呼んだりします。

メインカードに不足する機能を補うサブカードを持てば、より利用の幅が広がります。カード利用に慣れたら、ぜひ複数使いにもチャレンジしてみてくださいね。

クレジットカードは安全と信用が第一!カード利用の注意点

さて、このようにどなたにとっても便利でお得なクレジットカードですが、使い方によっては問題が生じることも。最後にカード利用の注意点をまとめてご説明しましょう。

クレジットカードのセキュリティ性は高い

どなたにとっても気になるのがクレジットカード犯罪ですよね。毎回異なる手口の犯罪が報道される度に、カード使用に不安を覚える方も多いのではないでしょうか?でも心配しすぎは無用ですよ。

確かにカード犯罪とはどなたも無縁ではありませんが、クレジットカードには紛失や盗難の際にも安心な保険機能が標準装備されているからです。

・カードが不正使用されてもその代金は請求されない

・但しカードの適正管理が条件

この様に不正使用の被害を受けた場合は、あなたがその代金を支払う必要はありません。避けられない犯罪被害も、損害がないと聞けば安心できますよね。

カードを適正に管理しないと補償を受けれない

但しそれには、カード会員であるあなたに落ち度がないことが条件です。カード規約に違反するような使い方をした場合、もしくはカードを適切に扱っていなかったと見なされた場合、この保険は適用されません。

クレジットカードはルールを守って使うことが何よりも大切なんですね。これは次にご説明する金融トラブルについても同様です。

クレジットカードは使いすぎにご用心

クレジットカードにまつわる不安要素として、金融トラブルもまた見逃せないことの一つです。でもカード決済日の勘違いや引落し口座の残高不足など、ちょっとしたミスはどなたにもよくあること。クレジットカードを普通に使っている限り、トラブルまでに発展することはまず考えられません。

しかしカード代金の未払いが長引いたり期日遅れが頻発すると、ちょっと心配です。手元にお金がなくても買物ができる「後払い機能」は便利なものですが、一方でお金を使いすぎてしまう危険性も伴うからです。

使いすぎの心配がある方には、ショッピング利用枠を最小限にまで減額しておくのがおすすめです。これなら利用額が一定以上になると自動的にストップして、使いたくても使えません。

現金化などルール違反にはご用心

最後にもう一つ、クレジットカード利用で是非注意していただきたいことがあります。あなたはネットで「指定商品を購入すれば換金します!」といった宣伝を見たことがないですか?これは現金化というもので、これを利用するとクレジットカード規約違反になります。

現金化は誰にでも気軽にできると宣伝していますし、事実その通りなのですが、決して安易に手を出すべきものではありません。

規約を守らないカード会員は資格を剥奪される

もしもこういったルール違反が発覚すれば、クレジットカードの強制解約もありえますのでご注意くださいね。

クレジットカードは約束が重要だということを冒頭でもご説明しましたが、それが守れないのなら、バッサリ契約を切られても文句は言えません。

「別のクレジットカードに入会すればいい」と思うなら大間違いですよ。強制解約の痕跡は信用情報に記載され、後々まで影響が残るからです。つまり審査に通りにくくなってしまうんですね。

繰り返しになりますが、便利でお得なクレジットカードの利用は、会員規約を守ることが大前提です。

これさえ忘れなければ、クレジットカードは今後もあなたに多大なメリットをもたらしてくれるでしょう。

是非クレジットカードの仕組みを理解して上手に使いこなそう

クレジットカードについて「怖いもの・危険なもの」といった誤解を抱いている方もいますが、実はとてもシンプルで分かりやすい仕組みで運営されています。

カード会員に多彩なメリットをもたらしてくれるクレジットカード、あなたもよく理解してルールを守り、これまで以上にカードを賢く使いこなしてくださいね。