クレジットカード基礎知識

クレジットカードの仕組みや利点を解説!クレジットカードの基礎知識

買い物の仕方や支払い方法が多様化している現代において、クレジットカードというのはもはや生活には欠かせないツールとなっていますよね。

ですが、クレジットカードの仕組みや機能について、正確に理解したうえで利用しているという方は案外少ないのではないでしょうか?

そこでここでは、クレジットカードをこれから作ろうと考えている方はもちろん、すでに持っている方にも改めて確認しておいてほしい、クレジットカードの基礎知識についてまとめて解説していきたいと思います。

『信用』で成り立つサービス!クレジットカードの基本の仕組み

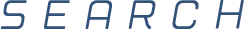

まずはクレジットカードの基本の仕組みを確認しておきましょう。クレジットカードを各カードの加盟店での商品購入などの支払い時に提示すると、その代金をカード会社が一時的に建て替えてくれます。

それを利用者本人が後から支払うというのがクレジットカードを利用した際の基本的なお金の流れです。

このカード会社が一時的に代金を立て替えて、利用者が後払いで支払いをするという仕組みを成り立たせるのが、利用者とカード会社の間の『信用』です。

クレジットカードの『クレジット』というのは、英語で『信用』という意味です。カード会社が必ず加盟店に対してお金を立て替える、利用者が必ずカード会社に使った分を後から支払う…互いにそうした『信用』があるからこそ、クレジットカードというのは成り立つサービスなのです。

クレジットカード本体は、その『信用』関係が成立しているという証書のようなものととらえておけばよいでしょう。

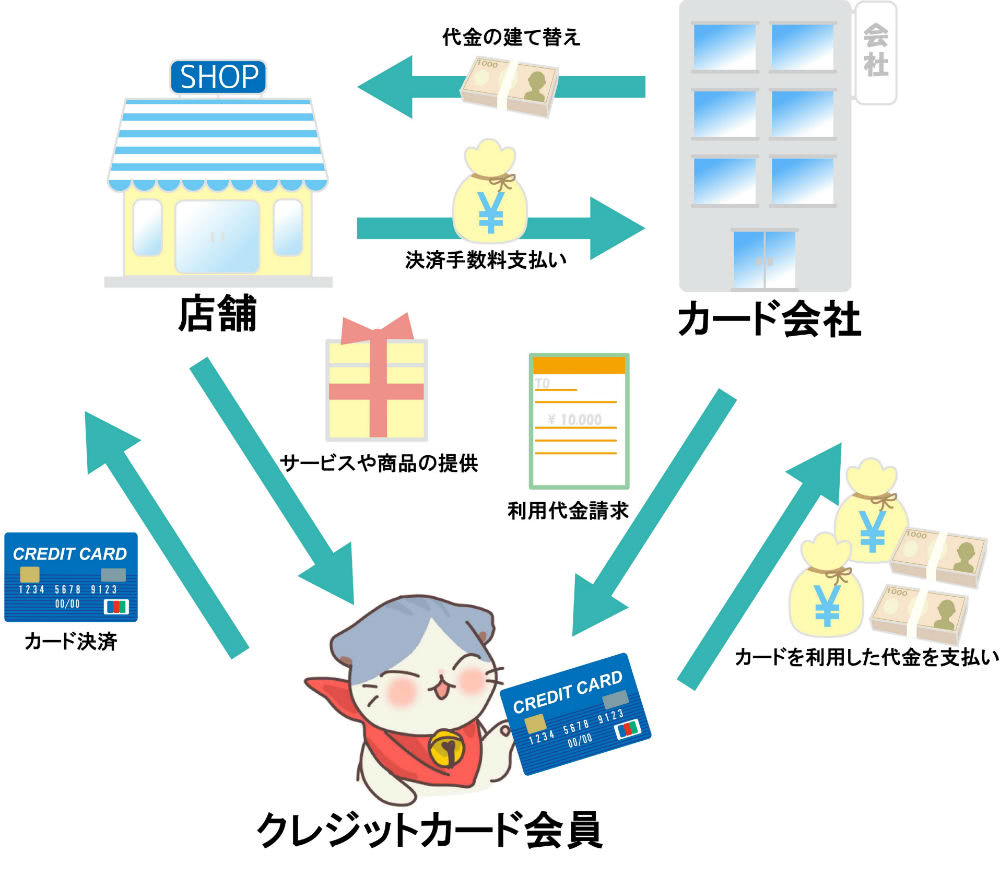

クレジットカードの審査では【信用=支払い能力】が重要

クレジットカードは『信用』ありきのサービスです。しかし、カード会社と利用者の間にどのように『信用』関係が成り立つのか?と疑問に思いますよね。そこで必要になるのが、新規入会時の審査なのです。

クレジットカードを作るにあたっては、必ず事前審査が行われます。このクレジットカード審査を行うのは、端的に言えば『信用』を評価するためなのです。

といっても、カード会社と利用者の間には何の縁故もなく、人柄などから『信用』を査定することはできません。そこでクレジットカードの審査では『必要な支払いをする能力と意思があるか』ということが評価の指標となります。

ことクレジットカードの審査においては、【信用=支払い能力】と言い換えても良いくらいです。なお、この支払い能力の評価で重視されるのは主に以下の2つの要素となっています。

- 現在の生活状況(収入、仕事など)

- 過去のクレジットヒストリー

このクレジットカードの審査の目的と内容自体は、基本的にどこでどんなカードを作る場合でも変わるものではありません。ただし、審査基準の厳しさはカード会社や選ぶカードのグレードなどによって少なからず変わってくるので、注意が必要です。

申し込みはネットが主流!必要書類は原則本人確認書類のみ

実際にクレジットカードを申し込み、利用する際の手順に沿って必要な情報を解説していきましょう。まずはクレジットカードの申し込み方法についてです。

クレジットカードの申し込みに関しては、最近ではスピーディで手軽なネット申し込みが主流となっています。ただし一部のクレジットカードは郵送など特定の申し込み方法でなければ入手できない場合があるので、都度確認は必要です。

クレジットカード申し込みに必要な書類

クレジットカードの申し込みに必要なものは、基本的には本人確認書類のみとなっています。

ただし、法人クレジットカードの場合は、以下の書類が必要となります。

- 代表者の本人確認書類

- 登記簿謄本

スムーズに手続きを進めるために、申し込みの際は運転免許証やパスポート、健康保険証などの本人確認書類として利用できるものを用意しておきましょう。

なお、申し込みからカード発行までの日数はカード会社やクレジットカードによってかなり大きく差が出る部分です。

一般的には10日~2週間程度ですが、早いものではカウンターで申し込んだその日にカードを入手することができる即日発行可能なクレジットカードもあります。逆にカードの発行に1ヵ月近くを要する場合もあるのです。

海外旅行など、クレジットカードが必要になるタイミングがあらかじめ決まっている場合は、この申し込みからカード発行までに要する期間についても注意が必要です。

支払いのタイミングは?締め日と支払日の関係

クレジットカードを利用していくうえで、必ず知っておかなければならないのが利用者からカード会社への支払いの仕組み(クレジットカードの締め日と支払い日)です。

クレジットカードでは原則として毎月の決まった締め日までに利用した分を翌月の支払日に支払うことになります。締め日、支払日の設定はカード会社によって異なる場合があるのでよく確認が必要です。

中には支払日に複数の選択肢が用意されており、希望日を選ぶことができるケースもあります。支払い方法はあらかじめ指定した口座からの引き落としが基本となります。

支払日に口座に必要な残高がないと、引き落としができず支払い延滞になってしまう可能性があるのでその点は注意してください。

選べて便利!クレジットカードの多彩な支払い方法

クレジットカードでは、利用分のカード会社への支払い方を複数の方法から選択することができます。以下に主な支払い方法の概要を一覧でご紹介しましょう。

| 支払い方法 | 概要 | 手数料 |

|---|---|---|

| 1回払い | 1件の利用分を翌月の支払日に全額一括で支払う支払い方法 | 不要 |

| 2回払い | 1件の利用分を翌月、翌々月の2回に分けて支払う支払い方法 | 不要 |

| 分割払い | 1件の利用分を指定の回数に分けて支払う支払い方法 | 要 |

| リボ払い | 月々の利用額や件数にかかわらず毎月一定額を支払い続ける支払い方法 | 要 |

| ボーナス一括払い | 1件の利用分を夏または冬のボーナス月に全額一括で支払う支払い方法 | 不要 |

| スキップ払い あといち |

1件の利用分を指定の月に一括で支払う支払い方法 | 要 |

支払い方法は加盟店での会計時に伝えることで適用されます。お財布の状況に合わせて複数の支払い方法を使い分けられるのはとても便利ですよね。

ただし加盟店によっては、分割払いなど一部の支払い方法に対応していない場合もあるので、その点は注意が必要です。

また、1回払いなら手数料はかかりませんが、分割払いやボーナス払いには手数料が発生します。

要注意!利用限度額を超える支払いは原則不可能

一見すると現金のような目に見える形で使える金額の制限がないクレジットカードですが、もちろん無限にお金を支払うことができるわけではありません。

クレジットカードには必ず利用限度額が設定されており、累計で限度額を超える支払いをすることはできないのです。もしもひとたび利用限度額の上限まで使ってしまったとしたら、次の支払日の引き落としによって枠が空くまでは、そのクレジットカードで支払いをすることは不可能になります。

例えば分割払いやリボ払いなどの複数回にわたる支払い方法を利用している場合は特に、常に利用限度額の枠内に残高を抱えている状態になるので注意が必要です。

ただしカード会社によっては、海外利用時など一時的に利用限度額の増額に対応しているところもあります。必要に応じて活用しましょう。

なお、クレジットカードには普段のショッピングの支払いに使えるショッピング枠とは別に、現金の借り入れに利用できるキャッシング枠が設けられている場合がありますが、この2つの利用枠は原則それぞれ完全に独立しています。

どちらかの枠の余剰分をもう一方に上乗せするということはできません。

クレジットカードのメリット・デメリットをまとめて紹介

クレジットカードの基本的な仕組みがわかったところで、そのメリット・デメリットについても簡単に確認しておきましょう。

まずはクレジットカードのメリットをご紹介します。

- 現金の手持ちがなくても支払い可能

- お釣りなどのやり取りがなく支払いがスムーズ

- 利用に応じてポイント還元が受けられる

- カードによっては独自の優待特典が付帯している

- カードによっては旅行保険などの保険が付帯している

クレジットカードのメリットとして第一に挙げられるのは、ショッピングの際の支払いが便利という点です。現金と違ってカード1枚のやり取りで支払いに必要なすべての手続きを済ますことができるのは、最大の利点ですよね。

加えて、利用に応じてポイント還元が受けられたり、カードによっては独自の優待特典や保険が付帯していたりと、お得なサービスもクレジットカードの見逃せない魅力となっています。続いて、デメリットの方もまとめてみてみましょう。

- 現金に比べて使いすぎてしまうリスクが高い

- 支払い方法によっては手数料が発生する

- 支払い方法によっては支払いが長期化する

- 不正利用のリスクがある

- カードによっては年会費がかかる

デメリットに関しては、現金のようにお金の動きが目に見えにくいクレジットカードならではの特徴が出てきます。どれだけ使っているかを把握しにくいので使いすぎてしまいやすいというのが一番の難点でしょう。

また、分割払いやリボ払いと言った複数回にわたる支払い方法を利用していると、手数料がかかったり支払いが長期化したりと、少なからずお財布に影響がありますよね。

また、カード本体や情報の盗難による不正利用のリスクを完全に避けて通ることはできないのもクレジットカードの怖いところです。

クレジットカードの頼れるサービス!付帯保険は要チェック

クレジットカードのメリットの1つとしてご紹介した付帯保険は、カード選びの際にもぜひ注目してほしいポイントの1つです。クレジットカードの付帯サービスとして備わる保険としては、主に以下のようなものがあります。

| 保険 | 概要 | 補償期間 |

|---|---|---|

| 海外旅行傷害保険 | 海外旅行時のケガや病気、盗難による損害、賠償責任などを補償する保険。 | 原則1旅行につき90日間 |

| 国内旅行傷害保険 | 国内旅行時の公共の乗り物の搭乗中やパッケージツアー参加中、宿泊先での火災などの特定の状況下でのケガを補償する保険。 | – |

| ショッピング保険 | カードでの購入品のやむを得ない事情での破損や紛失等による損害を補償する保険。 | 原則購入日またはその翌日から90日間 |

| ロストバゲージ保険 | 航空便利用時の手荷物の紛失や遅延による損害を補償する保険。 航空便そのものの遅延などによる損害を補償する航空便遅延補償とセットになっているものも多い。 |

– |

| オンライン不正保険 | カード本体やカード情報の盗難・紛失などによりオンライン上で不正利用被害に遭った際の損害を補償する保険。 | 原則60日間 |

| 盗難・紛失保険 | カード本体やカード情報の盗難・紛失などにより不正利用被害に遭った際の損害を補償する保険。 原則すべてのクレジットカードに付帯している。 |

原則60日間 |

実際に付帯している保険の種類や補償内容にはカード会社やカードのグレードによってかなり差が出てくるので、入会前に必ず確認するようにしましょう。

なお、付帯保険にはカードを持っているだけで自動的に保険の適用対象となる【自動付帯】と特定の費用をカードで支払うなどの条件を満たして初めて補償が受けられる【利用付帯】があります。

また、ゴールドカード以上のグレードの高いカードになると、旅行傷害保険などがカード会員の家族にも適用される【家族特約】が付いている場合もあります。

そうしたプラスアルファのサービスの違いもよく注意してチェックするようにしてください。

必見!クレジットカードを安全に使うための4つの注意点

最後に、クレジットカードを利用する上での注意点をいくつかご紹介しましょう。クレジットカードを安全に利用するために気を付けてほしいのは以下の4つのポイントです。

- クレジットカードは本人以外利用不可

- クレジットカードには必ずサインを記入する

- 暗証番号の決め方、管理方法に注意

- 利用明細は毎月必ず確認する

それぞれの注意点について、もう少し詳しく解説していきましょう。

クレジットカードは他人に貸せない!家族には家族カードを

まず何よりも重要なのが、クレジットカードは本人以外のだれにも利用できないという点です。

クレジットカードというのは、厳密にいえばカード会社から信用に基づいて貸与されているものであり、カード会社が認めた本人以外に預けたり利用させたりすることは契約違反になってしまいます。

友人・知人はもちろんのこと、たとえ家族や親戚、恋人同士であってもクレジットカードを貸して支払いに使ってもらうようなことはしてはいけません。

もし万が一クレジットカードの不正利用被害に遭ってしまったときに他者にカードを貸していたことがわかってしまうと、カードの管理が不適切として盗難・紛失補償の対象外になってしまう可能性が高いのです。

家族や親戚に自分の負担でクレジットカードを使ってほしいのであれば、家族カードが発行できるクレジットカードを選ぶことをおすすめします。

家族カードなら家族それぞれの名義で個別にカードを発行して、その支払いを1つの口座にまとめることが可能です。

サインなしカードは不正利用のリスク大!署名欄には忘れずサインを

クレジットカードの裏面には必ずサインを入れる欄がありますよね。このクレジットカードの署名欄は絶対に忘れずに記入しておかなければなりません。

本人の自筆でのサインが入っていないクレジットカードは、まず第一に不正利用のリスクが大幅にアップしてしまいます。万が一他人の手に渡ってしまった場合にその人物が勝手にサインして、あたかも自分のクレジットカードのように使うことができてしまうのです。

また、不正利用被害を盗難・紛失補償でカバーしようと思っても、サインを入れていないと本人が最低限のセキュリティ対策をとっていないとみなされて適用外になってしまう可能性が非常に高いのです。

安全にクレジットカードを利用したいのであれば、カードが手元に届いたらまず真っ先にサインを入れておくようにしてください。

暗証番号の不備も不正利用の補償対象外の原因に

サインと同じく暗証番号の不備も、不正利用の補償対象外になってしまう原因の1つです。暗証番号を誕生日や車のナンバーなどだれでも簡単に推測できてしまう数字の並びにしていたり、そうでなくてもメモなど人目に触れる形で暗証番号を記録していてはいけません。

やはり自衛としてのセキュリティ対策が不十分であると判断されて、紛失・盗難保険が原則適用されなくなってしまうケースです。

暗証番号はなるべく他人が予測しにくいようにすることを念頭に置いて設定し、メモしておいたり家族などに教えるのはさけてください。

不正利用に気が付くチャンス!利用明細は必ず確認を

クレジットカードを利用していると、カード会社から毎月クレジットカードの利用明細が発行されます。現状は郵送が主流ですが、オンライン上で閲覧できるWEB明細も増えてきています。

この利用明細も、クレジットカードを安全かつ適切に利用したいのであれば必ず毎月確認するようにしてください。

というのも、上でもご紹介しましたがクレジットカードの紛失・盗難補償の補償期間は原則60日間となっています。これは、不正利用が発覚しカード会社に報告したその日からさかのぼっての60日間ということです。

つまり、万が一不正利用に遭ってしまった場合は、遅くともその実行日の翌々月までには把握していないと対処できないということになります。

そこで重要な役割を持つのが毎月の利用明細です。利用者本人が不正利用に気が付くほとんど唯一のチャンスとなるのが利用明細です。これを見逃してしまうと、自ら不正利用に気が付くのは非常に難しくなってしまいます。

お金の流れが目に見えないクレジットカードだからこそ、毎月の利用明細は欠かさずチェックし、不審な支払いにはいちはやく対処するという心構えを持っておきましょう。

暮らしの頼れるサポーター!クレジットカードを正しく知ろう

一方で、お金にかかわるサービスだからこそ、使い方を1つ間違えると思わぬ損害が出てしまうこともあり得ます。

ぜひその仕組みやメリット・デメリット、そして利用する上での注意点を理解して、安全に楽しくクレジットカードを活用してください。